Revolut avis : vraiment la meilleure néo-banque ?

- Avis de MoneyRadar

- Avis des clients Revolut

Évaluation de Mael le juin 10, 2025

Le compte gratuit suffit largement pour une utilisation classique. Mais j’ai testé l’abonnement Premium pendant un voyage à l’étranger et franchement, les assurances incluses et l'absence de frais de change valent le coup. Le support client m’a aussi répondu rapidement quand j’avais une question.Évaluation de Sophie avis revolut le mai 29, 2025

La rapidité d’ouverture de compte est impressionnante. J’ai pu recevoir ma carte en quelques jours et commencer à utiliser les services immédiatement. Le suivi client par chat est aussi très pratique.Évaluation de Camille Laffrole le avril 25, 2025

Cliente chez Revolut depuis plus d’un an, je suis bluffée par la simplicité de l’application. Tout est clair, fluide, et surtout les paiements à l’étranger sont beaucoup moins chers que dans ma banque traditionnelle. Mention spéciale pour les coffres qui m’aident à épargner sans m’en rendre compte !Évaluation de TomLyon le octobre 1, 2024

L’application est intuitive et regroupe tout : comptes, cartes, et même des investissements. Très pratique pour gérer tout depuis mon smartphone, surtout à l’international.Évaluation de Elsa75 le septembre 16, 2024

Super néo-banque pour les voyageurs ! Les virements internationaux sont simples, sans frais, et l’application est très fluide. Très satisfaite jusqu’ici.Évaluation de AlexCrypto le mai 8, 2024

Excellente néo-banque, particulièrement pour les jeunes entrepreneurs. Revolut offre des outils puissants comme l'accès aux cryptos et aux matières premières, tout est fluide. J'ai un compte Premium et c'est largement rentable vu les services inclus.Évaluation de Seb_Paris12 le avril 14, 2024

Le compte Metal est un must ! Support VIP, cashback et assurances, tout y est pour un prix vraiment raisonnable. Jamais eu de souci, et même le support est réactif comparé à ce qu’on lit parfois. Très content !

Notre avis sur Revolut en résumé 📝

✅ Notre avis sur Revolut est positif.

Il s’agit selon nous de l’une des applications bancaires les plus complètes du marché. Cette néobanque offre de nombreux services et fonctionnalités réunis en un seul et même endroit. Son interface claire et lisible est une de ses forces, tout comme sa dimension internationale.

Choisir Revolut est une excellente idée si vous recherchez une néo-banque flexible, moderne, et adaptée à différents besoins. Grâce à son application intuitive et sa gamme variée d’abonnements (Standard, Plus, Premium, Metal), Revolut s’adresse à plusieurs profils :

- ✈️ Voyageurs fréquents : Avec des frais de change compétitifs et des options de retrait à l’international, Revolut facilite les paiements à l’étranger.

- 🧒 Jeunes utilisateurs : Le compte Revolut < 18 enseigne la gestion de budget de manière ludique et encadrée.

- 💼 Entrepreneurs et indépendants : Revolut Business propose des fonctionnalités innovantes comme la gestion multi-devises et les sous-comptes.

- 📈 Investisseurs curieux : Avec la possibilité d’investir en actions, crypto-monnaies ou matières premières directement depuis l’application.

Toutefois, Revolut ne propose pas encore toute l’offre que l’on peut attendre d’une banque à part entière comme pourrait le faire Boursorama Banque avec des services bancaires et d’investissements sur mesure (PEA, Assurance vie, PER…).

Nous estimons également que si vous êtes à la recherche d’une néo-banque vous permettant de réaliser des investissement en bourse de manière fréquente, Trade Republic est mieux adaptée que Revolut de part son offre de frais à 1€ par ordre et sa sélection d’ETF plus importante.

✅ Les avantages de Revolut

- IBAN Français,

- Du change sans frais (selon les devises),

- Prise en compte des dépôts et retraits en crypto,

- Gamme complète de CB pour tous les besoins (pro, voyage, haut-de-gamme…)

- Simple d’utilisation : comptes, cartes et investissements sur la même application,

- Revolut Business pour les pros : avec TPE et frais internationaux très compétitifs,

- Possibilité d’ouvrir un compte joint : idéal pour les couples et colocataires,

- Fonctionnalité Esim : la carte SIM Revolut pour voyager,

- Compte pour les mineurs -18 ans : gratuit et sans conditions,

- Une offre de cashback en magasins partenaires ou espèce via les plans payants,

- Jusqu’à 200€ si vous parrainez vos amis sur Revolut.

❌ Inconvénients de Revolut

- Disponible uniquement sur mobile,

- Pas de PEA,

- Frais parfois élevés,

- Supports d’investissements limités en raison des contraintes réglementaires,

- Service client à améliorer,

- Ne peut remplacer entièrement une banque en ligne.

🏆 Revolut en 2025 c’est :

🥇 1ère position dans notre classement des meilleures néo-banques,

🥇 1ère position dans notre classement des meilleures cartes pour voyager,

🥈2ème position dans notre classement des meilleurs cashback de carte bancaire,

🏅5ème position dans notre classement des meilleures cartes bancaires,

Qui est Revolut ?

Revolut est une entreprise britannique qui a pour ambition de révolutionner le monde de la banque. Il s’agit d’une fintech (contraction de finance et de technologie) créée en 2014 par Nikolay Storonsly et Vladyslav Yatsenko.

| Date de début d’activité | 🗓 2014 |

| Pays d’origine | 🇬🇧 Royaume-Uni |

| Dépôt minimum | 💶 10€ |

| Conditions de revenus | 💸 Aucune condition de revenus |

| Carte bancaire | 💳 Visa ou Mastercard |

| Possibilité de réaliser des investissements | 📈 Oui : Compte épargne, métaux précieux et crypto-monnaies |

| Crédits | 🏚 Oui (avec limitations) |

| Bonus | ✅ Oui |

| Application mobile | 📱 Oui (⭐️ 4,5/5 Google Play & ⭐️ 4.7/5 App Store) |

| Nombre de clients | 🫂 30 millions (juin 2023) |

| Note du service client | 📞 4.3/5 (TrustPilot) |

| Offerts | 🎁 en vous inscrivant via votre lien, 10€ offerts en cashback sur le premier dépôt |

Ces deux amis souhaitent proposer une banque sans commission et beaucoup plus facile d’accès. Aujourd’hui, Revolut permet à ses millions de clients d’utiliser leur carte bancaire, d’épargner ou encore d’investir dans différents produits financiers. Au cours des dernières années, l’offre de la banque n’a cessé de s’étoffer.

🎁 Lors d’une ouverture de compte, Revolut offre un bonus de 10 euros. Pour cela, il suffit d’être majeur, résident d’un pays où l’offre est valable et être un nouveau client de la banque.

Revolut propose désormais de nombreux services bancaires à ses clients. Tout d’abord, Revolut permet d’ouvrir un compte courant en seulement quelques minutes.

Ainsi, il est possible de recevoir des paiements et de dépenser son argent via ce dernier. Revolut propose également des cartes bancaires, Visa ou MasterCard. Il est également possible d’investir en crypto-monnaies, en bourse, ou encore dans les métaux précieux. Revolut se veut facile d’accès, aucune condition de revenus n’est exigée pour accéder à ces différents services.

| Services bancaire | Disponibilité sur Revolut |

| Compte courant | Oui |

| Carte bancaire | Oui |

| Chéquier | Non |

| Compte Pro | Oui |

| Bourse | Oui (CTO seulement) |

| Assurance vie | Non |

| Crypto-monnaies | Oui |

| Livret épargne | Non |

| Livret A | Non |

| Prêt personnel | Oui sous certaines conditions |

Les comptes courants : 5 offres au choix

Revolut propose différents comptes courants en fonction des besoins de chacun. Pour ouvrir un compte courant, il suffit d’être une personne physique ou morale, majeure et possédant un autre compte ou une carte bleue. Comme indiquée précédemment, aucune condition de revenus n’est exigée. Revolut propose 5 offres différentes.

| Revolut Standard | Revolut Plus | Revolut Premium | Revolut Metal | Revolut Ultra | |

| Prix | Gratuit | 3,99€ par mois | 9,99€ par mois | 16,99€ par mois | 45€ par mois |

| Type de carte bancaire | Mastercard | Visa | Visa | Visa | Visa |

| Paiement mobile |

✅ Oui |

✅ Oui |

✅ Oui |

✅ Oui |

✅ Oui |

| Carte virtuelle | ✅ Oui | ✅ Oui | ✅ Oui | ✅ Oui | ✅ Oui |

| Retraits et paiements hors UE | Gratuit | Gratuit | Gratuit | Gratuit | Gratuit |

| Plafonds |

Paiement : 100 000€/mois Retrait : 200 €/mois |

Paiement : 100 000€/mois Retrait : 200 €/mois |

Paiement : 100 000€/mois Retrait : 400 €/mois |

Paiement : 100 000€/mois Retrait : 800 €/mois |

Paiement : 100 000€/mois Retrait : 200 €/mois |

| Cashback | ❌ Non | ❌ Non | ❌ Non | ✅ Oui | ✅ Oui |

| Garantie sur les achats | ❌ Non | Jusqu’à 1000 euros de dépenses par an | Jusqu’à 2500 euros de dépenses par an | Jusqu’à 10 000 euros de dépenses par an | Non communiquée |

| Assurance pour responsabilité personnelle | ❌ Non | ❌ Non | ❌ Non | Jusqu’à 1 million d’euro par an | Jusqu’à 1 million d’euro par an |

Revolut Standard : l’offre gratuite

Revolut propose une offre gratuite, sans frais mensuels, qui inclut plusieurs avantages :

- Carte de paiement : Vous avez le choix entre une carte Visa ou Mastercard, disponible en version physique ou virtuelle.

- Retraits gratuits : Vous pouvez retirer de l’argent gratuitement dans le monde entier, dans la limite de 200 € par mois.

- Conversion de devises : Profitez de la conversion de devises dans plus de 30 monnaies, sans frais supplémentaires.

- Compte pour les moins de 18 ans : Un compte dédié, idéal pour apprendre à gérer son argent, avec une carte et une application spécialement conçues pour les jeunes.

- Cashback : Bénéficiez de cashback sur vos achats, notamment lors de vos voyages. Par exemple, jusqu’à 3 % de cashback lors de la réservation d’un hébergement.

Notons cependant que bien que la carte soit gratuite, des frais de 7 € s’appliquent pour son envoi. Ces frais sont offerts avec les offres payantes.

Revolut Plus : l’offre à 3,99€ par mois

L’offre Plus, à partir de 3,99 € par mois, inclut tous les avantages de l’offre Standard, avec des fonctionnalités supplémentaires. Vous bénéficierez d’un accès prioritaire au support client 24h/24, 7j/7, via la messagerie instantanée, ce qui vous permet d’obtenir des réponses rapides et personnalisées.

Cette formule vous permet également d’ouvrir deux comptes Revolut pour mineurs, parfaits pour gérer l’argent de vos enfants, tout en ayant un contrôle total sur leurs dépenses.

L’offre Plus se distingue par ses assurances renforcées, comprenant une protection des achats contre le vol et les accidents pendant un an, dans la limite de 1 000 £ par an. Vous profiterez également d’une extension des délais de retour sur vos achats, avec un retour possible jusqu’à 90 jours, et des assurances annulation pour vos billets de spectacles ou d’événements, en cas d’imprévus.

Revolut Premium : l’offre à 9,99€ par mois

L’offre Revolut Premium à 9,99 € par mois vous offre bien plus que les offres précédentes. En plus des avantages déjà mentionnés, elle vous donne accès à des cartes bancaires exclusives, avec des designs uniques, ainsi qu’à la livraison express gratuite de votre carte. Vous bénéficiez également d’un échange de devises illimité, sans frais, pour plus de 30 devises, un atout important pour les voyageurs fréquents.

L’offre Premium vous permet de retirer de l’argent gratuitement jusqu’à 400 € par mois dans les distributeurs automatiques, contre 200 € pour les comptes Standard et Plus. De plus, elle vous donne accès à des salons d’aéroport avec une réduction, pour voyager dans un confort supplémentaire.

Les garanties d’assurances sont également plus complètes, avec une couverture qui peut atteindre 2 500 € par an pour vos achats et autres protections, vous offrant ainsi une tranquillité d’esprit accrue lors de vos déplacements ou achats.

Revolut Metal : l’offre à 16,99€ par mois

L’offre Revolut Metal à 16,99 € par mois vous offre des avantages exclusifs :

- Carte métallique personnalisable disponible en 5 couleurs.

- Retraits gratuits jusqu’à 800 € par mois.

- Cashback : 0,1 % en Europe, 1 % à l’international.

- Jusqu’à 5 comptes Revolut -18 ans avec carte bancaire.

- Assurances renforcées : sports d’hiver, franchise de location de voiture, assurance médicale internationale, protection des bagages.

- Abonnements inclus : NordVPN Plus, Tinder, Financial Times, Sleep Cycle.

Cette offre est idéale pour les voyageurs fréquents et les familles, avec des services adaptés à leurs besoins.

Revolut Ultra : l’offre à 45€ par mois

L’offre Revolut Ultra à 45 € par mois est l’option la plus complète, avec des avantages exclusifs :

- Carte en métal plaquée platine.

- Retraits gratuits jusqu’à 2 000 € par mois.

- Virements internationaux sans frais.

- Support client dédié, joignable par téléphone.

- Accès illimité aux salons d’aéroports.

- Frais réduits pour la Bourse et l’achat de matières premières.

- Abonnements et services inclus, d’une valeur de plus de 4 500 €.

- Assurances voyage complètes : couverture médicale, responsabilité personnelle, etc.

Avec cette offre ultra-premium, vous bénéficiez de services haut de gamme pour vos voyages et vos investissements. Parfait pour ceux qui recherchent la meilleure couverture et une expérience bancaire complète.

Notre avis sur les offres du compte courant Revolut

✅ Notre avis sur les services bancaires de Revolut est positif.

Notamment en raison de sa gamme très bien segmentée. C’est basique, mais efficace : plus le forfait est cher, moins les frais le sont, et mieux vous serez couverts en termes d’assurance pour vos achats.

Néanmoins, si vous ne commandez pas énormément d’objets « coûteux », et que vous voyagez peu, il vaut mieux opter pour les « petits » forfaits, et ne pas se laisser tenter par le marketing des belles cartes métalliques, car vous paierez inutilement des forfaits onéreux.

On apprécie cependant, pour ceux qui en ont l’utilité, le soin apporté aux offres haut de gamme, avec des frais dégressifs, des retraits plus confortables, etc. En bref, c’est du Revolut, c’est bien pensé, et il est très simple de trouver l’offre qui vous convient.

Voici donc ce que nous retenons au sujet des services bancaire proposés par Revolut :

✅ Les points positifs des services bancaires proposés par Revolut :

- La gamme progressive, qui convient à toutes les typologies d’usagers,

- Le nombre de pays inclus pour les paiements et retraits hors UE (plus de 30),

- Les conversions de devises sans frais, même sur les offres Standard et Plus,

- La garantie sur les achats, qui met en confiance,

- Le montant de garantie de l’assurance responsabilité personnelle à 1 million d’euros (forfaits Métal et Ultra),

- La possibilité d’obtenir un compte et une carte pour son enfant même dans l’offre gratuite,

- Les prestations haut de gamme des cartes supérieures (salons d’aéroports, partenariats, cashback),

- Le fait que les 10 opérations boursières sans commissions soient incluses dans le forfait métal, à 16,99 € par mois.

❌ Les points négatifs des services bancaires proposés par Revolut :

- Le prix du forfait Ultra, à 45 € mensuels, assez onéreux pour les garanties proposées,

- Les limites de retraits à 400 € pour l’offre Premium, insuffisant pour un forfait mensuel de 9,99 €,

- Les différences minimes entre les offres, qui concernent surtout des plafonds de retraits, ou des montants de garantie, mais pas de réelles fonctionnalités supplémentaires.

Investir avec Revolut : une bonne idée ?

Revolut est une banque qui vous permet de dépenser ou encore de recevoir de l’argent mais pas seulement. Depuis plusieurs années, il est possible d’investir son argent dans différents produits financiers.

Investir dans la cryptomonnaie avec Revolut

Face à la popularité grandissante de ces actifs, Revolut permet d’investir dans une vaste gamme de crypto-monnaies. Pour cela, il suffit de se rendre dans le hub d’investissement de l’application et de sélectionner les crypto-monnaies. Revolut permet d’investir dans de nombreux actifs numériques comme le Bitcoin, Ethereum ou encore Solana.

A l’heure actuelle, il est important de noter qu’il n’est pas possible d’envoyer des cryptos en dehors de la plateforme Revolut. Ainsi, vous pouvez seulement acheter, vendre ou envoyer des actifs à un ami disposant lui-même d’un compte Revolut.

⚠️ Les frais de trading sur les crypto-monnaies sont assez élevés par rapport aux bourses crypto notamment (de 1,5% à 2,5% suivant l’offre choisie).

Vous ne pouvez pas envoyer vos cryptos vers un wallet externe comme un Metamask ou encore un Ledger. Un point faible en termes de sécurité et de contrôle de vos fonds. Sur son site web, Revolut affirme travailler pour proposer cette fonctionnalité prochainement.

↪️ Pour choisir une plateforme spécialisée dans les cryptos, consultez notre comparatif des meilleures plateformes crypto.

Investir en bourse avec Revolut

Revolut comme de nombreux établissements bancaires propose également d’investir en Bourse. La fintech permet d’investir dans de nombreuses actions à partir de 1€ seulement. Cette enveloppe fiscale est un CTO (Compte-Titres Ordinaires).

💡 Pour l’heure, Revolut ne propose pas de PEA, plus intéressant en matière de fiscalité. Voir les informations relatives au PEA Revolut.

Avec Revolut, il est possible d’investir dans plus de 2000 titres différents. Parmi ces derniers, on retrouve notamment des mastodontes comme Apple, Google ou Amazon. Revolut met à disposition des utilisateurs de nombreux outils pour analyser chaque entreprise.

Selon l’offre souscrite, vous disposez également d’un quota d’actions sans commissions. Ce nombre est de 1 opération par mois avec un compte standard et va jusqu’à 10 opérations par mois lorsque vous disposez d’un compte Ultra. Les frais sont par ailleurs bien moins importants pour les clients Ultra (0,12%) que pour les autres clients (0,25%).

Investir dans les matières premières avec Revolut

Enfin, Revolut permet aussi d’investir dans différentes matières. Un placement plébiscité par les épargnants les plus prudents et qui permet de facilement diversifier son capital. Ainsi, il est par exemple possible d’investir dans l’or ou encore l’argent.

💡 Là encore, les frais de courtage sont assez élevés et peuvent refroidir les investisseurs réguliers (de 1,5% à 2,5%).

Notre avis sur les supports d’investissement Revolut

✅ Points positifs des supports d’investissements proposés par Revolut :

- La possibilité d’investir dans de nombreux supports,

- Investir dans des actions, cryptos ou matières premières en quelques secondes.

❌ Points négatifs des supports d’investissements proposés par Revolut :

- Impossible de transférer ses crypto-monnaies vers un wallet externe,

- Pas de PEA,

- Des frais importants lorsqu’on passe régulièrement des ordres,

- Des frais de garde de 0,12% par an.

Revolut a le mérite de proposer une plateforme d’investissement simple d’utilisation. Il est possible d’acheter des actions, crypto-monnaies ou matières premières en quelques secondes. Toutefois, les possibilités sont assez limitées et les frais importants. Si l’on investit de manière régulière, d’autres acteurs plus spécialisés sont rapidement plus intéressants.

L’offre de crédit chez Revolut

Comme pour le reste de ces services, Revolut « fait simple » concernant son offre de financements, en ne proposant qu’une seule option.

Il s’agira d’un crédit à la consommation, dont les caractéristiques sont les suivantes :

| Montant empruntable | Entre 1 000 € et 50 000 € |

| Durée de remboursement | De 9 à 84 mois |

| TAEG | A partir de 5,74 € |

| Justificatifs requis | Non |

Contrairement à certains spécialistes du crédit à la consommation comme FLOA Bank, le TAEG, chez Revolut, n’est pas influencé par la durée ou la somme à rembourser, mais dépend tout simplement du moment où vous sollicitez votre emprunt. Lors de notre simulation, il s’établissait à 7,22 %, quels que soient les paramètres.

💡 Tous les prêts de Revolut sont non garantis et il n’est pas possible pour l’heure de souscrire un prêt conjoint. Voir notre avis sur les prêts Revolut.

Par ailleurs, Revolut ne requiert pas de justificatif : une fois les fonds attribués, vous les utilisez comme bon vous semble. Cela ne signifie pas, bien entendu, que vous n’aurez pas de justificatifs de revenus à produire.

Enfin, ici, pas de frais de dossier, et les actes ponctuels, comme un éventuel remboursement anticipé ou une modulation des échéances, sont également gratuits. Vous vous engagez sur un TAEG, et ne paierez rien d’autre.

Voici donc ce que nous retenons au sujet du crédit à la consommation Revolut :

✅ Les points positifs de l’offre de financement Revolut :

- L’absence de frais de dossiers,

- Une flexibilité dans les remboursements (modulation du montant, remboursements anticipés, etc),

- Une demande simple, via l’app, et une réponse rapide.

❌ Les points négatifs de l’offre de financement :

- Les taux qui peuvent être hauts par moment.

Les frais Revolut

Les frais appliqués par Revolut sont très variables en fonction de l’offre souscrite. Voici un tableau récapitulatif des principaux frais suivant l’offre choisie.

| Standard | Plus | Premium | Metal | Ultra | |

| Prix de l’offre | Gratuite | 3,99 € | 9,99 € | 16,99 € | 45 € |

| Paiements à l’étranger | Gratuits et illimités | Gratuits et illimités | Gratuits et illimités | Gratuits et illimités | Gratuits et illimités |

| Ouverture et clôture de compte | Sans frais | Sans frais | Sans frais | Sans frais | Sans frais |

| Frais de tenue de compte | Aucun | Aucun | Aucun | Aucun | Aucun |

| Frais d’inactivité | Aucun | Aucun | Aucun | Aucun | Aucun |

| Retraits à l’étranger |

Jusqu’à 200 € par mois, puis 2 % du montant du retrait |

Jusqu’à 200 € par mois, puis 2 % du montant du retrait |

Jusqu’à 400 € par mois, puis 2 % du montant du retrait |

Jusqu’à 800 € par mois, puis 2 % du montant du retrait |

Jusqu’à 2 000 € par mois, puis 2 % du montant du retrait |

| Frais de virements internationaux | Pas de remise | Pas de remise | Remise de 20% | Remise de 40% |

Entièrement gratuit |

| Frais de Bourse | 0,25% | 0,25% | 0,25% | 0,25% | 0,12% |

Notre avis sur les frais Revolut est positif, dans la mesure où « l’on sait ce que l’on paye », et pratiquement tout est inclus. Et pour ce qui ne l’est pas, on est constamment dans la bonne moyenne du marché.

L’offre banque Trade Republic, concurrente direct de Revolut, fait mieux sur certains critères, mais pêche sur d’autres, comme les frais sur retraits inférieurs à 100 €. De toutes les autres alternatives de néobanques, Wise et N26 sont peut-être ceux qui se rapprochent le plus de Revolut en matière de tarification, mais est-ce vraiment comparable, étant donné le nombre incalculable de fonctionnalités propres à Revolut, et qui font d’elle notre néobanque préférée.

Ainsi, voici ce que nous pensons des frais pratiqués par Revolut :

✅ Les points positifs des conditions tarifaires de Revolut :

- L’absence de frais de change (taux interbancaire),

- L’absence de frais cachés (tenue de compte, inactivité, clôture, etc),

- L’aspect all-inclusive : on sait combien on paie, et pour quels services inclus,

- L’excellent rapport qualité prix général.

❌ Les points négatifs des conditions tarifaires de Revolut :

- Les frais de retraits hors plafond (2% du montant, même sur les packages « haut de gamme »),

- Le prix de la formule Ultra (45 €), pour peu de différences, à l’usage, avec Revolut Metal.

Notre avis sur le compte pro Revolut Business

Revolut propose également une offre destinée aux professionnels qui se classe en 5ème position de notre classement des meilleures banques pro.

Ainsi, même si vous débutez dans l’entrepreneuriat, vous pourriez trouver chaussure à votre pied avec Revolut.

Voici les informations à retenir concernant ces offres groupées :

| Critère | Basic | Grow | Scale |

| Prix | Gratuit | À partir de 19 € par mois | À partir de 79 € par mois |

| Virements internationaux inclus (5 € par virement au-delà) | 0 (5 € par virement) | 5 | 25 |

| Virement locaux inclus (0,2 € par virement au-delà) | 5 | 100 | 1 000 |

| Change de devise sans commission (0,6% au-delà) | 1 000 € | 10 000 € | 50 000 € |

| Carte Métal | Non | 1 gratuite | 2 gratuites |

| Cartes plastique | 3 par membre d’équipe | 3 par membre d’équipe | 3 par membre d’équipe |

| Cartes virtuelles | 200 par membre d’équipe | 200 par membre d’équipe | 200 par membre d’équipe |

| Nombre de membres d’équipe | Illimité | Illimité | Illimité |

| Encaissement de paiements web | Oui | Oui | Oui |

| Possibilité de TPE | Oui | Oui | Oui |

| Frais d’encaissement | À partir de 0,08% + 0,02 € | À partir de 0,08% + 0,02 € | À partir de 0,08% + 0,02 € |

Il existe également Enterprise, dans le cas où la formule Scale vous serait insuffisante, ce qui signifie que vous dirigez une grande entreprise, ou une très grosse PME comprenant des centaines de salariés, et une dimension internationale marquée. Les tarifs de ce package ne sont pas publics, mais seulement accessibles sur demande, et nous estimons qu’ils sont sujets à négociation.

Explorons à présent l’offre de comptes pro dans le détail.

Les fonctionnalités quotidiennes

Voyons ce qui fait l’avantage de Revolut sur la thématique « banque au quotidien ».

Les fonctionnalités générales

Quelle que soit votre formule, votre compte Revolut est avant tout un hub vous permettant d’ouvrir des sous-comptes libellés dans les devises qui comptent pour votre activité. Vous pourrez ainsi émettre et recevoir des virements de vos clients à travers le monde, dans une multitude de monnaies.

Vous profiterez, là encore, et pour tous les aspects de l’utilisation de cette solution bancaire, de la meilleure ergonomie du marché, avec des fonctionnalités si pratiques qu’il est à se demander pourquoi elles sont si rares. Par exemple, vous pouvez créer des comptes par équipe de travail, par projet, par lieux d’implantation, etc.

Vous serez également en mesure d’attribuer des rôles de gestion à vos collaborateurs. Vous sélectionnerez les comptes que ceux-ci pourront voir et utiliser, et vous pourrez désigner des administrateurs, qui eux, auront accès à l’ensemble de ces comptes gérés par les employés.

En bref, tout ce qui est nécessaire aux flux transactionnels quotidiens d’une entreprise, avec la touche Revolut en plus. En comparaison avec un compte pro traditionnel, type Société Générale ou LCL, pour lequel vous devrez enregistrer des procurations et déclarer les divers utilisateurs, Revolut vous permet de déléguer en quelques clics. Mais aussi et surtout de valoriser et responsabiliser votre personnel en leur accordant une flexibilité dans leur gestion budgétaire des projets.

Les cartes

Il existe trois types de cartes chez Revolut Pro :

- Virtuelle : pour sécuriser les paiements, et éviter les pertes, chaque membre de vos équipes peut en obtenir jusqu’à 200,

- Plastiques : il s’agit d’une carte physique, et chacun de vos collaborateur peut en obtenir trois,

- Metal : disponibles seulement avec les formules payantes, la carte Metal permettra de faire graver le nom de votre entreprise.

Toutes ces cartes présentent peu de différences. Contrairement aux formules pour particuliers, il n’est pas ici question de plafonds ou de limites par carte, puisqu’on réfléchit à l’échelle de l’entreprise. Vous pourrez donc, là encore, attribuer des limites à chacun, contrôler les limites de dépenses par carte, etc. Et toujours, régler vos achats à l’international, en ligne ou en déplacement, sans commission de change (taux interbancaire).

Les virements et paiements

Vous retrouverez, en outre :

- De nombreuses fonctionnalités liées aux virements : virement par revtag (identifiant Revolut), via lien de paiement (envoyer un lien à vos fournisseurs afin qu’ils puissent récupérer leur paiement à leur guise),

- Des modules d’approbation : vous pouvez créer des règles pour définir quelles activités ou mouvements de fonds nécessitent votre approbation,

- Des paiements groupés, récurrents, ou programmés.

La gestion des dépenses

De manière générale, l’interface Revolut réalise des exports automatiques vers les différents logiciels que vous utilisez dans votre entreprise. Adieu l’épluchage des interminables relevés de comptes pro, votre service compta gagnera énormément en productivité grâce à des flux intégrables, et mis à jour en temps réel.

Il devient par ailleurs très simple de monitorer les dépenses de chaque employé, en lui attribuant des règles précises.

Mais également de simplifier la vie des collaborateurs avec des outils très pratiques, comme les reçus photo.

La gestion de trésorerie

La gestion et l’optimisation de trésorerie sont des disciplines stratégiques propres à chaque entreprise. Ainsi, nous ne nous étendrons pas. En résumé, vous trouverez chez révolut :

- Des fonds monétaires flexibles : sans limites de montant, ces investissements considérés comme « peu risqué » (échelle de risque 1 sur 7), permettent à votre tréso de « ne pas dormir », les rendements oscillants entre 3 % et 5 %,

- Des opérations de change dans 25 devises en un clic, ce qui vous permets d’anticiper des dépenses et d’effectuer des « swaps » lorsque les conditions sont bonnes,

- La possibilité de fixer votre taux de change sur un an grâce aux contrats à terme, si vous avez besoin de visibilité.

L’encaissement et la réception de paiements

Pour encaisser vos clients, Revolut vous propose :

- Des passerelles de paiements : intégrables à votre site web, afin que vos clients paient par carte bancaire, Apple Pay, etc,

- Génération de lien de paiement : que vous pouvez partager au client de votre choix, qui pourra l’ouvrir sur n’importe quel appareil et effectuer son règlement,

- Un QR code : pour les interactions en face à face. Votre client aura juste à flasher le code qui le redirigera vers le formulaire de paiement,

- Revolut Pay : certains de vos clients utilisent Revolut. Et cette option, intégrée à votre site, leur permettra de régler en un clic,

- Revolut Reader : un TPE à 49 €, pour encaisser en présentiel, parfait pour les petits commerces,

- Tap to Pay sur iPhone : encaissez directement avec votre téléphone Apple !

Sans rentrer dans le détail du panel analytique de Revolut, que vous devinez très varié, nous tenions à souligner ici la solution de facturation, qui vous permet de générer des factures professionnelles en quelques clics, et d’en suivre le règlement en « one shot » », ou en fractionné. Un gain de temps précieux, surtout pour les petits commerces qui n’ont pas d’employés dédiés !

Notre avis sur Revolut Business

Notre avis sur le compte pro de Revolut est clairement positif. Il n’est pas nécessaire de prendre connaissance d’une myriade de frais, car tout est inclus. En bref, vous payez votre forfait, et disposez de centaines de fonctionnalités.

Revolut est ainsi en ligne avec ses concurrents directs sur le compte pro, Blank et Qonto, même si la néobanque fait état de fonctionnalités plus nombreuses, et que ses concurrentes proposent des forfaits d’appel moins chers (6 € pour blank et 9 € pour Qonto). Mais pour revenir à Revolut, la flexibilité de cette néobanque reste impressionnante. Elle a su reprendre, pour les professionnels, ce qui a fait son succès chez les particuliers : l’ergonomie, et des fonctionnalités à la pointe de la technologie.

Ainsi, voici ce que nous retenons concernant le compte pro Revolut :

✅ Les points positifs de Revolut Business :

- L’abonnement gratuit, très adapté aux petits commerces et entreprises qui se lancent,

- Les différentes formules, pour chaque niveau de business,

- La possibilité de générer des centaines de cartes virtuelles pour les collaborateurs,

- La richesse des fonctionnalités, alliées à l’ergonomie parfaite de Revolut,

- La multitude d’alternatives d’encaissement,

- Le TPE Revolut Reader, pas cher (49 €, et 1 % + 0,20 € par transaction),

❌ Les points négatifs de Revolut Business :

- L’impossibilité de déposer des chèques et des espèces, très handicapant pour les commerces physiques,

- Pas de prise en charge du dépôt de capital, ce qui fait qu’il n’est possible de souscrire Revolut qu’après la création de société.

Revolut pour les voyageurs

Revolut a conçu des fonctionnalités spécifiquement adaptées aux voyageurs fréquents, afin de leur offrir une gestion fluide et sécurisée de leur argent pendant leurs déplacements. Voici un aperçu détaillé des avantages principaux qui rendent Revolut indispensable pour les voyageurs.

| Caractéristiques | Avantages pour les voyageurs |

| Assurance voyage internationale | Couverture médicale, vol retardé, perte ou dommage des bagages, et plus. |

| Accès aux salons d’aéroports | Accès illimité aux salons d’aéroports avec l’offre Revolut Ultra. |

| Retraits gratuits à l’international | Jusqu’à 2 000 € par mois sans frais dans les distributeurs automatiques. |

| Virements internationaux sans frais | Envois d’argent rapides et gratuits vers l’international, sans frais cachés. |

| Échange de devises sans frais | Taux de change interbancaire sans frais du lundi au vendredi dans 30 devises. |

| Cartes bancaires (physique et virtuelle) | Paiements sécurisés à l’international, avec cartes vituelles. |

| Sécurité des paiements | Possibilité de bloquer/débloquer la carte à distance et d’activer des protections supplémentaires. |

| Assurances renforcées (Ultra) | Couverture supplémentaire pour sports d’hiver, responsabilité civile, et autres assurances pour voyageurs. |

Des assurances voyage complètes

L’un des atouts majeurs de Revolut pour les voyageurs est son offre d’assurances. En optant pour Revolut Premium ou Revolut Ultra, vous bénéficiez d’une assurance médicale internationale, qui couvre les frais médicaux à l’étranger. C’est un véritable gage de sécurité pour ceux qui partent en voyage d’affaires ou en vacances, en particulier dans des pays où les soins médicaux peuvent être coûteux.

- Assurance bagages : En cas de bagages perdus ou endommagés, Revolut propose une couverture pour protéger vos effets personnels.

- Assurance vol retardé : Si votre vol est retardé ou annulé, Revolut couvre les frais supplémentaires, ce qui évite les tracas financiers.

- Assurance responsabilité civile : Une protection essentielle lorsque vous voyagez à l’étranger, en cas d’accident ou de dommage causé à autrui, particulièrement utile dans des destinations qui nécessitent une couverture étendue.

Ces garanties renforcent l’aspect pratique et sécurisé de Revolut, idéal pour les voyageurs réguliers qui ont besoin de se sentir protégés en permanence.

Accès aux salons d’aéroports : voyagez dans le confort

Les voyageurs fréquents apprécieront l’accès aux salons d’aéroports, disponibles dans les offres Premium et Ultra. Ces salons offrent un environnement confortable et calme pour attendre son vol, loin du bruit et de l’agitation des terminaux. De plus, ces salons offrent des repas gratuits, des espaces de travail équipés de Wi-Fi haut débit, et une zone de détente pour recharger vos appareils électroniques ou simplement vous relaxer avant un long vol. Revolut Ultra permet un accès illimité aux salons d’aéroports du monde entier.

Des retraits d’argent gratuits à l’international

Un autre avantage majeur pour les voyageurs est la possibilité de retirer de l’argent gratuitement jusqu’à 2 000 € par mois dans les distributeurs automatiques à l’international. Cela permet d’éviter les frais de retrait généralement appliqués par les banques classiques, qui peuvent être élevés, surtout lorsqu’on voyage dans plusieurs pays. Revolut vous permet de récupérer de l’argent facilement et à moindre coût, tout en restant flexible dans vos paiements.

Un échange de devises sans frais supplémentaires

L’un des principaux obstacles pour les voyageurs est l’échange de devises et les frais de conversion imposés par les banques traditionnelles. Avec Revolut, vous bénéficiez d’un taux de change interbancaire sans frais supplémentaires du lundi au vendredi. Cela vous permet de changer des devises en toute transparence et au meilleur taux, ce qui est particulièrement avantageux pour les voyageurs qui effectuent plusieurs transactions en différentes devises.

Revolut vous permet aussi de profiter d’un échange illimité de devises sans frais supplémentaires dans plus de 30 devises différentes. En plus, pour les clients Premium et Ultra, il n’y a pas de frais de change pendant la semaine, un véritable avantage pour ceux qui voyagent fréquemment à travers plusieurs pays et qui souhaitent éviter les marges cachées des banques traditionnelles.

Des virements internationaux sans frais

Revolut simplifie les virements internationaux, qui sont souvent coûteux et lents avec les banques classiques. Avec Revolut, les virements entre pays sont effectués en quelques secondes et sans frais. Cette fonctionnalité est essentielle pour les voyageurs qui doivent envoyer ou recevoir de l’argent à l’étranger.

Des CB physiques et virtuelles

Revolut offre une carte bancaire qui facilite les paiements dans les magasins, restaurants, ou pour les achats en ligne, avec zéro frais cachés. En plus de la carte physique, vous pouvez bénéficier de cartes virtuelles pour des paiements en ligne sécurisés, réduisant ainsi le risque de fraude lors de vos achats. Les voyageurs peuvent aussi activer et désactiver leurs cartes à distance, ajouter une protection supplémentaire à leurs transactions, et gérer l’utilisation de leur carte en fonction des destinations visitées.

Des abonnements utiles inclus

Pour ceux qui voyagent fréquemment à l’international, Revolut Ultra inclut des abonnements utiles comme NordVPN Plus, pour une sécurité accrue lors de l’utilisation du Wi-Fi public dans les aéroports ou hôtels, ainsi que Tinder, Financial Times, et Sleep Cycle, qui peuvent enrichir l’expérience de voyage. De plus, avec l’option Ultra, vous bénéficiez de données mobiles à l’étranger chaque mois, vous permettant de rester connecté sans frais d’itinérance excessifs, ce qui est essentiel pour ceux qui travaillent en déplacement ou qui ont besoin d’un accès constant à Internet.

Notre avis sur le compte jeune avec carte bancaire

Le compte jeune, nommé « Revolut < 18 » permet d’apprendre à votre enfant les bases de la gestion de budget. Au sein de votre appli, vous pourrez lui attribuer un montant d’argent de poche hebdomadaire ou mensuel.

Il pourra ainsi :

- Obtenir une carte physique personnalisable, ainsi qu’une carte virtuelle (vous restez maître quant au blocage et l’approvisionnement de ces cartes),

- Bénéficier de transferts instantanés vers les comptes de ses amis utilisant également Revolut < 18,

- Il pourra créer des pockets, pour « mettre de l’argent de coté », définir des objectifs, et les créditer soit de manière volontaire, soit grâce à l’arrondi des dépenses,

Enfin, et c’est le côté amusant, vous pourrez le « missioner », en lui donnant des challenges. Par exemple, « ranger sa chambre », avec une récompense à la clé.

Nous pensons ainsi que le compte Revolut < 18 est un excellent moyen pour votre enfant de commencer à « gérer de l’argent ». Dans le même temps, vous gardez un œil sur son activité. Il s’agit donc, selon nous, d’une initiative bien plus ludique est responsabilisante que les comptes jeune de banques traditionnelles.

Nous considérons par ailleurs qu’il est important de ne pas sous-estimer « ce qui s’apprend jeune ». En effet, un adolescent ayant appris à gérer son argent aura davantage de chances de bien s’en sortir, en investissant et en gérant son futur patrimoine de manière responsable.

Les autres services de Revolut

Des virement internationaux gratuits vers l’Europe

Revolut est avant tout une banque axée sur l’international. Ses fondateurs souhaitaient proposer un modèle innovant ou les frais de virement internationaux seraient beaucoup moins élevés que dans la meilleure banque traditionnelle.

Tout d’abord, Revolut permet d’envoyer des euros vers la France ou l’Europe gratuitement. Même chose pour les virements entre clients Revolut, entièrement gratuits.

A l’inverse de certaines banques traditionnelles, aucun frais cachés ne s’appliquent à ces opérations. Une transparence appréciable pour les clients de la néobanque.

💡 L’autre point fort de Revolut consiste en la rapidité d’exécution des virements internationaux : quelques secondes en général contre plusieurs jours dans nombre d’établissements bancaires.

Échanger des devises sans frais de change

Revolut propose des taux de change parmi les plus compétitifs du marché. Un avantage de taille pour les clients qui ont besoin de convertir régulièrement des devises. En outre, il est possible d’échanger différentes devises sans aucun frais de change.

C’est par exemple le cas lorsque vous échangez des euros en livres sterling ou encore en dollars. Ailleurs ces frais sont parfois élevés et peuvent grignoter vos fonds si vous devez régulièrement convertir des devises.

Les « Pockets » de Revolut

Les pockets sont venus remplacer les « coffres » de Revolut. Il s’agit de sous-comptes non rémunérés, pour mettre de l’argent de côté. Vous pouvez en créer comme bon vous semble, une par projet par exemple.

Pour les alimenter, trois choix :

- De manière ponctuelle et volontaire, par un transfert depuis votre compte principal,

- Par un virement automatique programmé (quotidien, hebdomadaire, mensuel, etc),

- Par l’arrondi des dépenses : vos paiements par cartes sont arrondis à l’euro supérieur, et le montant de l’arrondi est envoyé vers votre Pocket (vous pouvez lui attribuer un coefficient multiplicateur pour envoyer à chaque paiement deux fois l’arrondi, ou trois fois, etc).

Vous pourrez choisir que certaines factures soient prélevées sur une Pocket en particulier, et non sur votre compte principal.

Enfin, il vous est possible de créer des Pockets en commun, avec les personnes de votre choix, pour épargner ensemble pour un restaurant entre amis, un voyage, etc.

Revolut ESim : la carte SIM virtuelle

Revolut eSIM est une solution innovante qui vous permet d’accéder à des services mobiles directement depuis votre application Revolut, sans avoir besoin de carte SIM physique. Grâce à l’eSIM, vous pouvez activer instantanément des forfaits de données à l’étranger, à des tarifs compétitifs, tout en conservant votre numéro principal. Idéal pour les voyageurs fréquents, cet outil simplifie votre connectivité et vous évite les tracas liés aux changements de carte SIM.

↪️ Voir notre avis sur Revolut ESim.

Cashback Revolut : gagner de l’argent sur vos achats

Le cashback Revolut est une fonctionnalité avantageuse qui permet de récupérer une partie des dépenses effectuées avec une carte Revolut. Que vous fassiez vos achats en ligne ou en magasin, Revolut offre des opportunités de cashback sur certaines transactions, selon votre abonnement (Standard, Plus, Premium ou Metal). Avec l’abonnement Metal, par exemple, vous pouvez bénéficier d’un cashback allant jusqu’à 1 % sur vos paiements dans le monde entier.

↪️ Voir notre avis sur le cashback de Revolut

Comment ouvrir un compte sur Revolut ?

Revolut est une application très simple d’accès. Pour ouvrir un compte rien de plus simple, il suffit de suivre ces quelques étapes :

- Télécharger l’application sur votre mobile via le Play Store ou l’App Store,

- Télécharger une photo d’identité et de compléter un processus de vérification d’identité.

- Communiquer votre résidence fiscale et différentes informations administratives pour activer toutes les fonctionnalités de votre compte.

- Alimenter votre compte, par exemple via virement et l’utiliser comme bon vous semble (il est aussi possible de faire des dépôts en crypto).

N’oubliez pas de déclarer votre compte Revolut !

Comment clôturer son compte Revolut ?

Voici comment clôturer un compte sur Revolut :

- Accédez aux paramètres,

- Faites défiler vers le bas et cliquez sur « fermer le compte« ,

- Sur l’écran de confirmation, sélectionnez « fermer le compte« .

Revolut : quel positionnement face à la concurrence ?

Revolut est une des néobanques pionnières. Pensée pour les voyageurs et les utilisateurs jonglant avec plusieurs devises, elle a su en quelques années s’imposer comme une référence. Proposant une large gamme de produits, Revolut se développe d’année en année.

La néo banque dispose d’une application accessible qui fait son succès. D’autres concurrents comme N26 ou Orange Bank se sont inspirés de cette dernière pour grappiller des parts de marché.

Toutefois, l’offre de Revolut n’est pas aussi complète que celle de concurrents comme Boursorama ou encore Fortuneo notamment en raison des contraintes réglementaires. En effet, Revolut est une néo banque et non une banque en ligne. Cela signifie qu’elle ne dispose pas de mêmes autorisations réglementaires que les banques en ligne.

💡 Revolut est assurément un produit qui se destine aux clients à la recherche de simplicité et d’une offre complète pour une néo-banque.

Notre avis sur l’application mobile Revolut

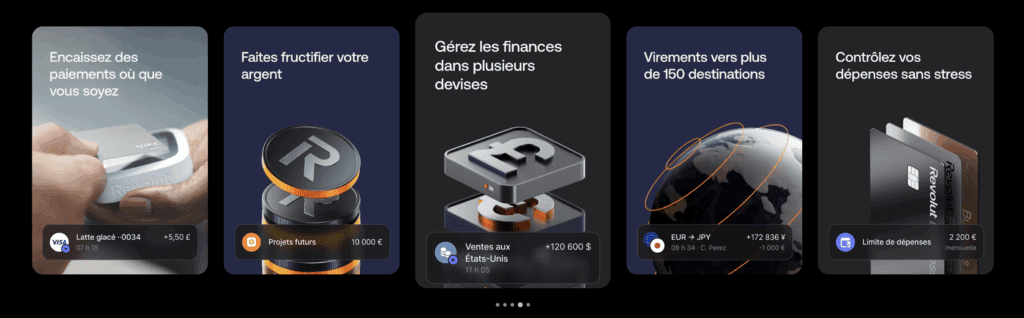

Revolut est une plateforme conçue pour le mobile. L’interface est l’un des points forts de la néobanque. Depuis 2020, Revolut dispose également d’une version web reprenant les codes de l’application mobile.

L’application mobile regroupe tout ce dont vous avez besoin pour la gestion de vos finances. Via cette interface, il est possible de gérer vos comptes, vos cartes bleues physiques mais aussi virtuelles ou encore de planifier vos virements.

Revolut donne accès à un hub au sein duquel toutes les fonctionnalités sont facilement accessibles. Ainsi, il est possible de gérer son budget en suivant ses dépenses mais également d’investir dans des actions ou crypto-monnaies en quelques clics.

L’app Revolut vous permet également d’agréger les différents comptes bancaires dont vous disposez. Ainsi, vous pouvez gérer tous vos comptes via une seule app.La fonctionnalité de sous-comptes vous permet également de créer des enveloppes dédiées à un objectif précis (vacances, loisirs etc.).

Cette app se veut volontairement épurée pour faciliter la navigation. Trois espaces principaux existent : l’accueil, les virements et le hub. A noter qu’il est possible d’ajouter les widgets de votre choix à l’écran d’accueil pour personnaliser votre expérience.

Le service client Revolut

Revolut met à disposition de ses clients un support disponible 7 jours sur 7 et 24h sur 24. Ce service client est joignable via messagerie instantanée, réseaux sociaux ou encore e-mail. Il est également possible de joindre le service client par téléphone mais attention il s’agit seulement d’un standard automatisé.

De plus, il faudra idéalement parler anglais car les conseillers francophones ne sont pas légions. A noter que les utilisateurs Ultra peuvent également demander à être rappelés par le service client de Revolut.

L’avis des clients de Revolut

Revolut obtient la bonne note de 4,3 sur TrustPilot. De nombreux utilisateurs mettent en avant l’interface ergonomique et la facilité d’utilisation de l’application.

Les avis positifs de Revolut

L’utilisateur Nadra déclare par exemple :

“Meilleure banque en ligne, vraiment pratique et accessible, une facilité d’utilisation défiant toute concurrence, des informations limpides et efficaces, aucun bug, et une sécurité très efficace”

Beaucoup d’utilisateurs se félicitent également des services proposés et de la politique tarifaire pratiquée par Revolut. Emmanuelle déclare :

“Très contente de ce compte et cette carte très facile d’utilisation et aucun frais caché vraiment le top !”

Toutefois, certains utilisateurs pointent du doigt le support client parfois défaillant de la banque. Daniel Gruner explique :

“Pour l’instant, l’usage de la carte me donne toute satisfaction. Seul reproche, la difficulté de discuter avec un interlocuteur.”

Les avis négatifs de Revolut

Même le meilleur élève du secteur récolte, bien entendu, son lot d’avis négatifs. Concernant Revolut, les retours clients négatifs que nous avons pu observer concernent principalement deux problématiques :

- Les comptes bloqués suite à une demande de justificatifs,

- Les comptes bloqués suite à un dépôt de cryptomonnaies « onchain » (depuis un autre wallet).

Il semble malheureusement que ces problèmes soient récurrents, comme on peut le noter sur les avis suivants :

De nombreux clients se plaignent ainsi de voir leur compte gelé après réception d’un virement, Revolut ne faisant pas preuve de diligence dans ses vérifications, qui prennent, selon les dires des mécontents, plusieurs semaines. Plusieurs membres de notre rédaction utilisent pourtant Revolut au quotidien, effectuent des virements plus ou moins importants, et n’ont jamais eu à déplorer de tels problèmes.

Le souci majeur est qu’il semble impossible de récupérer les fonds, malheureusement, une fois le compte verrouillé. Un point de vigilance à garder en tête donc, surtout si vous avez pour habitudes de recevoir des virements ponctuels, de l’étranger, et pour des montants conséquents.

Dernier reproche que nous pourrions faire à la néobanque : celle-ci répond en anglais à des clients francophones, sur Trustpilot. Par ailleurs, l’aspect « robot » et réponse automatique semble très présent. De nombreux clients s’en plaignent d’ailleurs.

Questions fréquemment posées sur Revolut

Quelle institution financière gère Revolut ?

Revolut est une fintech créée en 2015 par deux anciens de Crédit Suisse Nikolay Storonsky et Vlad Yatsenko. A l’inverse de nombreuses banques en ligne, Revolut ne dépend pas d’une institution financière traditionnelle pour gérer ses opérations. Revolut est indépendante et cela se ressent sur son fonctionnement.

Comment déposer de l’argent sur un compte Revolut ?

Revolut est une application accessible et simple d’utilisation. La plateforme permet à ses utilisateurs de déposer de l’argent en quelques secondes seulement. Pour ce faire, il suffit de suivre quelques étapes. Si vous souhaitez en savoir plus, consultez notre page dédiée.

Quels sont les justificatifs nécessaires pour ouvrir un compte Revolut ?

Revolut est disponible en France depuis plusieurs années. Pour ouvrir un compte chez la néobanque, il faudra fournir quelques justificatifs. Cette étape est rapide et ne prend généralement que quelques secondes. Pour connaître le processus d’ouverture de compte, retrouvez notre article complet sur Revolut.

Est-ce que Revolut propose des prêts ?

Revolut est un acteur relativement nouveau dans le monde bancaire. Depuis peu, la fintech propose des prêts personnels en France grâce à l’obtention des autorisations réglementaires nécessaires. Attention toutefois, certaines conditions s’appliquent. Pour en savoir plus, consultez notre page dédiée à Revolut.

Est-ce que Revolut est sûr et sécurisé ?

Depuis son lancement, Revolut n’a connu aucun hack ou problèmes de sécurité majeurs. L’application est jugée sûre par de nombreux spécialistes et permet de déposer ses fonds en toute sécurité.

MoneyRadar est composé de spécialistes de la finance et de la gestion de patrimoine qui ont pour mission d’accompagner les français dans leur éducation financière. Notre objectif est de rendre la finance accessible à tous, transparente et sans détours. Sur notre site, vous trouverez toutes les informations et avis d’experts pour vous aider à investir de manière éclairée.

Revolut offre-t-il une solution de crédit ou de prêt pour les utilisateurs ? Si oui, comment puis-je en bénéficier et quels sont les critères ?

Bonjour Léa,

Revolut propose des prêts personnels aux utilisateurs éligibles. Pour en bénéficier, vous devez être âgé d’au moins 18 ans, résider en France métropolitaine, être client de Revolut Bank UAB depuis au moins 30 jours et disposer de revenus réguliers et vérifiables. Les montants empruntés peuvent varier de 1 000 € à 50 000 €, avec des taux d’intérêt compétitifs. La demande se fait directement via l’application Revolut, et une réponse est généralement fournie en quelques minutes. Je vous invite à lire notre comparatif des crédits conso pour choisir celui qui conviendra le mieux à vos besoins.

Est-ce que Revolut permet de déposer des espèces ou des chèques, comme une banque traditionnelle ? J’aimerais centraliser tous mes comptes mais je garde encore des paiements en cash…

Bonjour Thibault,

Non, Revolut ne permet ni les dépôts d’espèces, ni les dépôts de chèques.

C’est une néobanque 100 % digitale qui fonctionne uniquement par virements bancaires ou transferts depuis une autre carte. Si tu as besoin de gérer du cash régulièrement, Revolut ne sera pas adaptée pour cette fonctionnalité.

Revolut propose-t-elle des services adaptés aux professionnels et freelances ?

Bonjour Nicolas,

Revolut propose effectivement des services adaptés aux professionnels et freelances, comme des comptes business avec gestion multi-devises, cartes dédiées et intégrations comptables. Ces offres facilitent les paiements internationaux et le suivi des dépenses professionnelles.