Meilleur PER (Plan d’Épargne Retraite) : Comparatif 2025

Culturellement, l’épargnant français est attaché au fait de se constituer une épargne en vue de la retraite. Baisse du pouvoir d’achat, augmentation des coûts de l’énergie, il est en effet de plus en plus nécessaire « d’assurer ses arrières ». D’autant qu’il existe, pour ce faire, un dispositif plutôt alléchant : le PER, comprenez « Plan d’Épargne Retraite ».

Ce dernier vous permet de faire fructifier votre épargne, tout en optimisant votre fiscalité. Mais tous les PER disponibles sur le marché ne se valent pas.

Les 6 meilleurs PER en Juillet 2025

|

|

Avis Linxea Spirit 2 |

|

|

Avis PER placement-direct |

|

|

|

|

|

Avis PER Goodvest |

|

|

Avis Yomoni |

|

|

Avec plus d’une centaine de PER sur le marché, l’épargnant français n’a que l’embarras du choix pour dénicher le bon contrat. À condition, bien entendu, de prendre en considération les bons critères, ce qui n’est pas forcément évident.

Comme vous pouvez le constater dans le tableau ci-dessous, les critères les plus importants dans le choix d’un PER sont la performance du fonds en euros, la diversité des unités de compte disponibles, ainsi que les différents frais.

| PER |  |

|

|

|

|

|

|---|---|---|---|---|---|---|

| Performance fonds euros | 2,30 % | Variable |

1,76 % | 2,48% à 7,07% | Pas de fonds euros | 2,80 % |

| Supports disponibles | 790 unités de compte : ETF OPCVM SCPI OPCI Private equity | + 1000 unités de compte : Fonds SCPI ETF | 110 unités de compte : Fonds SCPI SCI | 14 supports : ETF SICAV | 110 unités de compte : Fonds SCPI SCI | 9 unités de compte : ETF SCPI |

| Types de gestion | Libre Pilotée (4 profils de risque) | Libre Pilotée | Libre Pilotée | Pilotée | Pilotée (3 profils de risque) multi-actifs ou 100% ETF | Libre Pilotée (3 profils de risque) |

| Frais |

|

|

|

entre 1,5% et 1,7% |

|

|

| Assurance | Spirica | Swisslife | Abeille vie | Generali | Spirica | Ampli mutuelle |

| Versement minimal | 500 € à l’ouverture, 50 € en versements ponctuels ou programmés. | 500 € à l’ouverture, 50 € en versements ponctuels ou programmés. | 500 € à l’ouverture | 300 € à l'ouverture | 1000 € à l’ouverture, 100 € en versements ponctuels ou programmés | 150 € à l’ouverture, 30 € en versements ponctuels ou programmés |

Comparatif des meilleurs PER en 2025

Entrons à présent dans le détail des différents contrats PER qui constituent notre sélection.

1. Linxea Spirit PER : la référence du marché

Linxea est un spécialiste de l’épargne en ligne, qui a lancé son PER en réponse à la demande croissante d’épargnants déjà séduits par ses solutions d’assurance vie. Linxea Spirit PER est ainsi un contrat assuré par Spirica, et est devenu, depuis son lancement, une référence sur le secteur des Plans d’Épargne Retraite.

Linxea Spirit PER est avant tout une offre accessible, avec des versements faibles. Par ailleurs, aucun frais n’est appliqué dans le cadre de ces abondements, ou d’éventuels arbitrages.

Le fonds en euros proposé, PER Nouvelle Génération, affiche une performance de + 3,13 % net en 2024, et il est possible d’y investir la totalité de son PER.

En matière de gestion à horizon, vous pourrez opter pour trois profils de risque, à savoir : prudent, équilibré et dynamique, et quatre profils en gestion pilotée.

Linxea Spirit est donc, pour résumer, le meilleur PER 2025 du marché pouvant convenir à un très large spectre d’épargnants.

Notre avis sur le PER de Linxea Spirit 2

✅ Les points forts du PER Linxea Spirit 2 :

- Large gamme de supports d’investissement (700 UC dont OPCVM, actions, SCPI, Private Equity et ETF, ce qui est un gros avantage),

- Une gestion pilotée performante (4,01 % / an, sur les dix dernières années en profil équilibré) avec quatre profils de risques, de « défensif » à « agressif » et des frais de gestion des unités de compte s’élevant à 0,50%.

- Absence de frais sur les versements et arbitrages,

- Coût de sortie en rente très inférieur aux autres PER du marché,

- PER accessible aux petits versements (versement initial minimal de 500 €, libre de 100 € et programmé dès 50 €.

❌ Les points faibles du PER Linxea Spirit 2 :

- Rien du tout !

Tous les voyants sont au vert avec le PER Linxea Spirit, notre sur ce PER est donc positif. Frais de gestion, performances, accessibilité, diversité des unités de comptes, profils de gestion… En bref, un PER qui peut convenir à tous les profils d’épargnants.

🏆 Le meilleur PER en Juillet 2025 selon MoneyRadar

↪️ Voir notre avis sur Linxea Spirit 2.

2. Placement direct : 3 supports au choix

Placement Direct est une plateforme dédiée aux Plans Épargne Retraite (PER), offrant des produits avec des frais compétitifs et une gestion diversifiée. Elle propose trois contrats distincts, adaptés à différents profils d’investisseurs. Les performances des fonds sont attractives, bien que les seuils d’entrée puissent être un obstacle pour les nouveaux épargnants.

Notre avis sur le PER de placement-direct

Voici ce que nous retenons sur le PER placement-direct.fr :

✅ Les points positifs du PER de placement-direct :

- Large choix de PER (3 contrats),

- Frais de gestion et d’entrée réduits,

- Un Fonds Euros avec un rendement en 2024 de 3,45%

- Plateforme intuitive et gestion diversifiée.

❌ Les points négatifs du PER de placement-direct :

- Seuil d’entrée élevé (900 € de versement annuel minimal pour certains contrats),

- Complexité des choix pour les investisseurs novices.

En tant qu’utilisateurs, nous apprécions la facilité d’accès à diverses options d’épargne via une plateforme intuitive. Les frais, minimes ou nuls pour les PER et autres produits d’épargne, ainsi que la liberté de gestion et la diversité des supports disponibles, sont des points forts notables. Cependant, nous avons opté contre l’ouverture d’un compte à terme, principalement à cause du minimum de dépôt requis.

↪️ Voir notre avis sur placement-direct PER.

3. Evolution PER : pour investir sur des supports immobiliers

Evolution PER est un Plan d’Épargne que nous avons intégré à notre sélection pour répondre aux profils plus conservateurs et prudents.

Ici, on joue la sécurité avant tout, avec la possibilité de placer la totalité du PER en fonds euros (1,76 % net en 2022). Si vous souhaitez tout de même placer une partie de votre capital en unités de compte, vous disposerez de 110 unités, avec les fonds les plus courants, des OPCI (immobilier), et la possibilité d’entrer sur une SCI, sans frais.

Fait rare : Évolution PER vous permet de ne déléguer qu’une partie du contrat à la gestion pilotée. Un point très positif si vous souhaitez garder la main sur la gestion d’une partie de votre capital.

En bref, un PER idéal pour tout épargnant proche de la retraite, ou pour tous ceux dont la priorité reste la protection et la conservation du patrimoine.

Notre avis sur Evolution PER

Pour résumer :

✅ Les points positifs du PER de Evolution PER :

- La possibilité d’investir 100 % du PER en fonds euros,

- Pas de frais de versements et arbitrages,

- La diversité des fonds immobiliers,

- La possibilité de souscrire une gestion pilotée « partielle »,

- Gestion pilotée peu onéreuse (0,6 %),

- Frais compétitifs,

❌ Les points négatifs du PER de Evolution PER :

- La gamme d’unités de compte pourrait être étoffée (les unités de compte sont nombreuses, mais ne concernent que les fonds).

De par ses performances historiques et son positionnement, Evolution PER justifie pleinement sa place dans notre sélection, et conviendra aux investisseurs prudents. Nous vous conseillons pleinement cette alternative s’il ne vous reste que quelques années pour compléter votre épargne avant la retraite.

🏆 Le meilleur PER en Juillet 2025 selon MoneyRadar

4. Goodvie : le PER responsable

Le PER Goodvest se démarque par son engagement en faveur de l’éco-responsabilité. Adossé à l’assureur Generali, il propose une gestion orientée vers la retraite avec trois profils : prudent, équilibré et dynamique. Les investissements sont conformes aux engagements de l’accord de Paris, excluant rigoureusement les secteurs nuisibles tels que les énergies fossiles et le tabac, tout en intégrant une analyse de l’empreinte carbone grâce à Carbon 4 Finance. Les frais sont transparents et compétitifs, plafonnés à 1,7 % incluant les frais de gestion. Néanmoins, le PER ne propose ni fonds en euros ni gestion libre.

Caractéristiques :

| Détails | Caractéristiques |

|---|---|

| Assureur | Generali |

| Frais | 1,3 % (gestion UC) + 0,2 à 0,4 % pour les ETF et OPCVM |

| Gestion | Gestion pilotée avec trois profils (prudent, équilibré, dynamique) |

| Spécificités | Exclusion des secteurs nuisibles, analyse de l’empreinte carbone conforme à l’Accord de Paris |

| Avantages fiscaux | Réduction d’impôt sur les versements dans la limite de 10 % des revenus annuels |

Notre avis sur le PER Goodvest

✅ Les points positifs du PER Goodvie :

- Investissement responsable : Le PER est aligné avec des objectifs écologiques forts, avec des fonds labellisés Greenfin, Finansol et Toward Sustainability.

- Transparence sur les frais : Contrairement à d’autres produits, Goodvest est transparent sur l’intégralité des frais de gestion.

- Expérience utilisateur : Le site offre une gestion intuitive et complète en ligne.

❌ Les points négatifs du PER Goodvie :

- Pas de fonds euros : Absence de fonds euros, ce qui peut être un désavantage pour les épargnants recherchant une sécurité maximale.

- Gestion non libre : Les investisseurs expérimentés souhaitant gérer eux-mêmes leurs fonds pourraient se sentir limités.

Le PER Goodvest est un choix idéal pour ceux qui souhaitent investir de manière responsable tout en bénéficiant de frais compétitifs et d’une plateforme facile d’utilisation. Cependant, son absence de gestion libre et de fonds euros peut freiner certains profils d’investisseurs.

↪️ Voir notre avis sur Goodvest.

5. Yomoni Retraite + : pour une gestion pilotée 100% ETF

Le PER Yomoni fait partie de notre sélection dans la mesure où il s’agit d’un PER complet et accessible. Précisons que nous faisons ici référence au PER assurantiel de Yomoni, qui propose également un PER Bancaire.

Yomoni Retraite + se distingue par une belle diversité de supports d’investissement. Ici, vous pourrez choisir entre deux grandes orientations pour la gestion pilotée : multi-actifs (Private Equity, Immobilier, Fonds euros et ETF), ou 100% ETF. Pour l’un ou l’autre, vous aurez accès à trois profils de risques, à savoir « Prudent », « Équilibré », ou « Dynamique ». De plus, chacun de ces trois profils sera disponible avec ou sans désensibilisation (gestion à horizon, ce qui signifie que la part d’actifs sans risque augmente au sein de votre allocation à mesure que vous approchez de la retraite).

Historiquement, les performances sont bien là (avec 21,5% en 2021 sur l’un des profils de la gestion pilotée), et associées à des frais compétitifs (0,3 % de frais de gestion des unités de compte, et des frais totaux ne pouvant excéder 2,2 %).

Ainsi, ce PER est parfait pour les investisseurs adeptes de gestion pilotée, un tant soit peu aventuriers, puisque le capital n’est pas garanti ici (pas de fonds euros).

Notre avis sur le PER Yomoni Retraite +

Pour résumer :

✅ Les points forts du PER Yomoni Retraite +

- La diversité des supports en unités de compte (fonds immobiliers, actifs non-cotés comme le FCPR APEO, et ETF),

- Frais compétitifs pour une gestion pilotée,

- Possibilité d’opter pour une gestion pilotée 100% ETF,

- Possibilité d’opter, ou non, pour une désensibilisation progressive (gestion à horizon),

- Performances historiques.

❌ Les points faibles du PER Yomoni Retraite +

- Absence de fonds en euros en dehors de la version multi actifs,

- Versement initial élevé,

- Performances irrégulières d’une année à l’autre,

- L’absence de gestion libre.

🏆 Le meilleur PER en Juillet 2025 selon MoneyRadar

↪️ Voir notre avis sur Yomoni.

6. Ampli PER Liberté : pour des frais réduits

Ampli PER Liberté un Plan d’Épargne retraite particulièrement adapté aux TNS (Travailleurs Non Salariés), comme les professions libérales et autres indépendants, auxquels il est réservé. En effet, Ampli Mutuelle, la compagnie chargée de ce contrat, a été créée et est aujourd’hui encore gérée par des indépendants, au fait des enjeux de retraites de ces métiers.

Ce PER se distingue par sa simplicité et son coût abordable. Les frais sont en effet compétitifs, avec seulement 0,65 % de frais de gestion sur les unités de compte. De manière générale, les frais de ce PER sont parmi les plus bas du marché.

Là encore, des ETF viennent aider à la gestion libre, puisque ces actifs permettent, par définition, une gestion passive. Vous retrouverez également des SCPI, quelques actions françaises et internationales, ainsi que des obligations.

Notre avis sur Ampli PER Liberté

Pour résumer :

✅ Les points forts de Ampli PER Liberté

- Le meilleur taux des PER pour un Fonds Euro (3,5 % net en 2024),

- Frais de gestion compétitifs (0,65% de frais de gestion au maximum),

- Pas de « frais annexes » : 0 € de frais de dossier, de frais sur versements et de transfert,

- Versement initial raisonnable,

- Gestion libre ou pilotée (avec 3 profils de risques),

- Conseillers à l’écoute et au fait des problématiques des indépendants.

❌ Les points faibles de Ampli PER Liberté

- Nombre limité de supports : ces derniers sont variés, mais proposent pour chacun peu d’alternatives,

- Limité aux TNS.

Ce PER est fait pour les indépendants. Il est donc pensé avec peu d’unités de compte, le but n’étant pas de « prendre des risques », mais d’assurer une rente pour les TNS à la retraite, ces derniers subissant généralement une grande baisse de revenus.

🏆 Le meilleur PER en Juillet 2025 selon MoneyRadar

Pourquoi ouvrir un PER ?

Ouvrir un PER, c’est avant tout se constituer une épargne en vue de la retraite. Ainsi, le PER est un produit d’épargne, qui englobe par ailleurs un dispositif fiscal, comme c’est le cas pour d’autres produits d’épargne tels que l’assurance vie.

Entrons dans le détail des raisons qui font du PER un allié idéal de l’épargnant.

Bénéficier d’avantages fiscaux

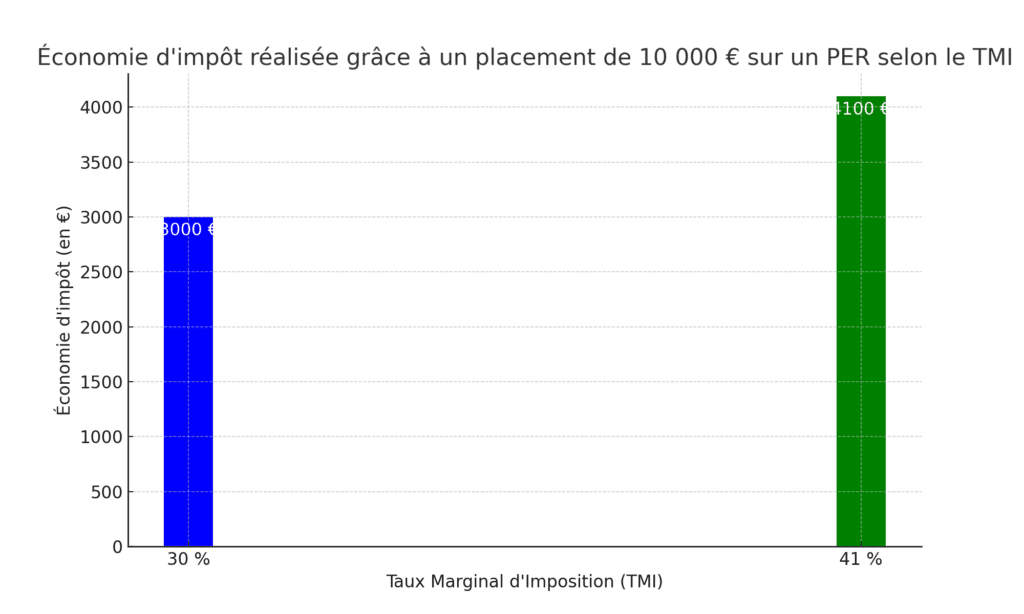

C’est la raison majeure qui justifie l’ouverture d’un PER. Celui-ci bénéficie d’un cadre fiscal propice aux épargnants car les sommes que vous versez sur votre PER sont déductibles de votre revenu imposable, et viennent donc diminuer votre impôt sur le revenu. Ainsi, plus votre taux marginal d’imposition (TMI) est élevé, plus l’économie réalisée est importante.

La volonté du législateur a été, ici, de permettre aux français de se constituer une épargne en vue des « vieux jours ». Une volonté cohérente, puisque le départ à la retraite s’accompagne, dans une grande majorité des cas, d’une baisse de revenus.

Exemple : imaginons que vous placiez 10 000 € sur votre PER au cours de l’année. Ceux-ci sont déduits de votre revenu imposable. De ce fait, si votre TMI est de 41 %, vous réalisez une économie d’impôt de 4 100 €. Pour une TMI de 30 %, l’économie d’impôt générée serait de 3 000 €.

Il convient cependant de noter qu’il s’agit plutôt d’un « décalage d’imposition ». En effet, lorsque vous prendrez votre retraite, vous aurez le choix de racheter votre PER, en capital, ou sous forme de rentes, et subirez une imposition à ce moment-là. Ce « décalage d’imposition » n’annule pas l’intérêt du PER, puisque le fait décaler l’imposition permet de générer des gains, qui génèrent à leur tour d’autres gains, selon la logique des intérêts composés. De plus, et compte tenu des baisses de revenus qui accompagnent le départ à la retraite, votre TMI devrait, à ce moment-là, être moins importante que lors de votre période d’activité.

Nous reviendrons, plus bas dans cet article, sur les conditions de cet avantage fiscal (plafonds, conditions liées au statut professionnel, etc).

Préparer sa retraite

Nous l’avons évoqué précédemment : l’objectif du PER est de préparer sa retraite. Dans les faits, les modalités de déblocage du PER vont bien dans ce sens car ce dernier n’est déblocable, sauf exceptions, qu’au moment de la liquidation des droits à la retraite.

Vous pourrez ainsi choisir de percevoir le solde de votre PER :

- Sous forme de rente : cela vous permettra d’agrémenter votre retraite réelle, afin de disposer, mensuellement, d’un meilleur pouvoir d’achat. Ou, le cas échéant, de conserver celui qui était le vôtre durant votre période d’activité.

- Sous forme de capital : vous percevrez, en une fois, le fruit de votre épargne. Vous pourrez alors choisir de réaliser certains projets, ou le rediriger vers d’autres produits d’épargne dans le but de disposer d’un capital plus liquide.

Transmettre son patrimoine

Le PER est également un bon outil de transmission de patrimoine. En effet, lors de la souscription de votre PER, vous devrez désigner des bénéficiaires. La fiscalité applicable en cas de décès avant le déblocage des fonds est celle de l’assurance vie dans le cas du PER assurantiel. En cas d’ouverture d’un PER bancaire, les fonds sont réintégrés à l’actif de succession.

💡 On notera que, dans tous les cas, les époux bénéficiaires ne paient pas de droits de succession.

Succession dans le cadre d’un PER assurantiel

Il convient, pour connaitre les modalités de succession, de considérer l’âge du titulaire au moment du décès :

- Si le titulaire décède avant 70 ans (ou avant la retraite) :

- Le capital n’est pas inclus dans le calcul de la succession,

- Chaque bénéficiaire jouit d’un abattement de 152 500 € permettant une exonération de droits de succession dans cette limite. Si les sommes transmises sont supérieures à cet abattement, une imposition de 20 % est appliquée sur les premiers 700 000 €, et 31,25 % au-delà.

- Si le titulaire décède après 70 ans : l’abattement n’est plus que de 30 500 €, à diviser entre tous les héritiers. Au-delà, les droits successoraux classiques s’appliquent, selon les différents liens familiaux.

On notera également que si le PER avait été débouclé sous forme de rente, celle-ci s’arrête et le solde est versé en totalité aux bénéficiaires, sauf si le titulaire à prévu une clause de réversion, qui sera exonérée de droits de succession (si la réversion concerne un époux ou un enfant).

Succession dans le cadre d’un PER bancaire

Pour le cas d’un PER bancaire, le capital est intégré à votre succession. Ainsi, le montant concerné est soumis à la taxation et aux abattements classiques.

Les autres avantages d’un PER

Il existe d’autres avantages au fait de souscrire un PER. En voici quelques-uns :

- Le PER est un support flexible : vous pouvez très bien abonder votre PER de manière régulière, tous les mois par exemple, ou plus ponctuellement, en fonction de votre situation financière. Vous pouvez moduler, interrompre, ou reprendre les versements comme bon vous semble,

- Le PER est une solution diversifiée : des fonds euros visant à sécuriser votre capital, aux unités de compte ayant pour but de rendre votre épargne performante, le PER vous permet d’investir comme bon vous semble, selon votre profil,

- Le PER est transférable : vous pouvez transférer votre PER vers un autre PER, si vous avez par exemple repéré de meilleures conditions, ou souhaitez changer de type de gestion,

- Le PER n’est pas un support liquide, mais il existe des exceptions : certains évènements peuvent justifier un déblocage exceptionnel des fonds, comme l’achat d’une résidence principale, ou encore une invalidité ou un handicap soudain.

🏆 Le meilleur PER en Juillet 2025 selon MoneyRadar

Les différents types de PER

Avant d’exposer les trois types de PER, rappelons que le Plan d’Épargne Retraite a été instauré en 2019 dans le cadre de la loi PACTE. Le but était alors de simplifier, et de regrouper sous un dispositif général, les nombreuses solutions d’épargne retraite qui existaient.

Ainsi, comme vous l’avez compris, le PER se décline selon trois types de contrats, eux-mêmes déclinés en 3 compartiments, qui ne relèvent pas du choix de l’épargnant, mais plutôt de l’origine des sommes versées.

Le PERin (PER Individuel)

Le PERin est destiné à l’épargne volontaire. Tout le monde y est donc éligible, quelle que soit sa situation professionnelle (salariés, ou travailleurs non-salariés, ainsi que les demandeurs d’emploi). Les versements peuvent être aussi bien ponctuels que réguliers.

Par ailleurs le PERin est le remplaçant du PERP (Plan d’Épargne Retraite Populaire), ou contrat Madelin qui était l’équivalent du PERP pour les travailleurs non-salariés.

Lorsque vous souscrivez un PERin, seul le compartiment individuel est actif, comme l’indique le nom du contrat. Vous pourrez y effectuer vos versements comme bon vous semble. Les deux autres compartiments (collectif et catégoriel), seront considérés comme passifs, et ne pourront être abondés, à l’exception des transferts d’anciens PER ouverts à votre nom dans le cadre de votre activité salariale passée.

Le PERin peut être souscrit selon deux modalités distinctes : le contrat d’assurance, ou le compte-titres.

Le contrat d’assurance

Il est alors assimilé à un contrat d’assurance-vie, avec la possibilité de répartir son épargne entre fonds en euros (capital garanti) et unités de compte (UC) liées aux marchés financiers et comportant donc un niveau de risque variable.

Il offre la possibilité de percevoir une rente viagère ou un capital au moment du départ à la retraite.

Le compte-titres

Il est alors assimilé à un compte-titres ordinaire, géré par une société de gestion. L’épargnant choisit dans quelle mesure il souhaite s’exposer aux marchés financiers en sélectionnant différents types de supports d’investissement (actions, obligations, etc.).

Comme pour le contrat d’assurance, au moment de la retraite, l’épargnant peut récupérer son épargne sous forme de rente ou de capital.

↪️ Voir notre classement des meilleurs CTO

Le PERE-co (PER d’Entreprise Collectif)

Le PERE-co succède à l’ancien PERCO (Plan d’Épargne Retraite Collectif). Il est souscrit par l’entreprise, pour l’ensemble de ses salariés, ou pour une catégorie spécifique. Typiquement, il est abondé dans le cadre de l’épargne salariale (intéressement, participation, etc), mais peut également l’être de manière ponctuelle par l’employeur.

Le PERE-co peut en outre être alimenté sur les trois compartiments. En effet, le salarié peut décider d’effectuer des versements, ainsi qu’y transférer ses anciens contrats d’épargne retraite, ou autre PER.

Le PERE-ob (PER d’Entreprise Obligatoire) ou PERE-cat (Catégoriel)

Le Plan d’Épargne Retraite d’Entreprise Obligatoire est souscrit par l’entreprise, et concerne tous les salariés de la société, ou une catégorie, par exemple, les cadres (dans ce cas, on parle d’un PERE-cat). Les abondements sont obligatoires, et proviennent des cotisations salariales et/ou patronales.

Il succède aux anciens régime dits « article 83 », qui étaient similaires, contrats de retraites par capitalisation, à cotisations définies.

En ce qui concerne la disponibilité des différents compartiments, le PERE-ob répond aux mêmes règles que le PERE-co (voir partie précédente).

Enfin, notez que chaque PER comporte trois compartiments :

- Individuel : ce compartiment est destiné à l’épargne volontaire,

- Collectif : celui-ci est dédié à l’épargne salariale,

- Collectif obligatoire : ce dernier reçoit les cotisations d’entreprise obligatoires.

La disponibilité des compartiments dépend donc de l’origine de souscription :

- Sur un PERin, vous êtes le souscripteur, et ne pouvez abonder que le premier compartiment, et/ou transférer vos anciens PER

- Sur les deux autres types de PER, c’est votre employeur qui abonde les deux compartiments prévus à cet effet, même si vous restez libre d’effectuer vos versements sur le premier compartiment.

Quelles sont les différences entre un PER bancaire et un PER assurance ?

Les différences entre PER « bancaire » et PER « assurance », se situent principalement au niveau des supports d’investissement, du contrat en lui-même, et bien entendu, de l’établissement auprès duquel vous souscrivez le contrat.

Voici un résumé des différences entre ces deux types de PER :

| Critère | PER bancaire | PER Assurance |

|---|---|---|

| Nature du contrat | Compte-titres | Contrat d’assurance-vie |

| Établissement de souscription | Compte-titres | Contrat d’assurance-vie |

| Supports d’investissement | OPCVM, action, ETF, etc | Fonds en euros et unités de compte |

| Garantie du capital | Non garantie (capital soumis aux fluctuations des produits financiers et du marché) | Partiellement garantie pour la partie placée sur le fonds en euros |

| Frais | Frais de gestion Frais d’entrée et de sortie | Frais de gestion Frais de versements/arbitrages |

💡 Nous vous conseillons vivement de privilégier un PER Assurance. La logique du PER étant la constitution d’une épargne à long terme, rémunérée de manière régulière. L’idée n’est donc pas de « prendre des risques » outre mesure.

En ce qui concerne les types de gestion accessibles via un PER, ceux-ci sont les suivants :

- Gestion à horizon : souvent proposée dans le cadre du PER assurantiel, ce type de gestion est similaire à la gestion pilotée. Elle adapte l’allocation de votre PER à mesure que vous approchez de la retraite, même si la date clé (“horizon”) relève de votre choix et peut-être différente de votre date de départ en retraite.

- Gestion libre : pour ce type de gestion, vous choisirez vous-même les supports d’investissement dans lesquels vous souhaitez placer vos fonds. Vous réalisez donc vos analyses, et mettez en place vos arbitrages selon votre convenance.

- Gestion pilotée : un gestionnaire répartit vos avoirs dans un souci de respect de votre profil de risque (prudent, équilibré, dynamique, etc). Généralement, le gestionnaire ajustera le profil de risque à la baisse au fur et à mesure que l’épargnant se rapproche de l’âge de la retraite.

- Gestion sous mandat : le professionnel prendra toutes les décisions d’allocation de vos fonds.

🏆 Le meilleur PER en Juillet 2025 selon MoneyRadar

Comment choisir le meilleur PER ?

Comme pour tout produit d’investissement ou d’épargne, il est nécessaire que vous meniez une réflexion visant à choisir une solution adaptée à votre profil, vos objectifs personnels et vos besoins.

Ainsi, certaines gestions de PER pourraient être trop « prudentes », alors que vous êtes loin de la retraite et qu’il pourrait être bénéfique d’aller chercher un peu plus de rendement. À l’inverse, si vous êtes de nature prudente et conservatrice, certains produits sur le marché pourraient bien s’avérer trop risqués pour vous. Il convient donc de choisir un PER avec lequel vous vous sentez à votre aise.

Pour cela, il convient d’étudier les caractéristiques suivantes lorsque vous comparerez les contrats.

La performance du fonds en euros

Le fonds en euros est la partie garantie de votre PER. Sa performance est une donnée importante, dans la mesure où elle vous donne donc une indication sur la rentabilité minimale que vous pouvez attendre.

Ainsi, une bonne performance sur le fonds euros constitue généralement un signe de bonne gestion financière de la part de l’assureur.

Les différentes unités de comptes disponibles

Les unités de compte constituent la partie dynamique, soit la partie potentiellement plus rémunératrice. La diversité des unités de comptes disponibles (actions, obligations, fonds, immobilier, etc) est donc un critère primordial. En effet, une grande diversité d’unités de compte élargit le champ des possibles et des stratégies en matière d’investissement.

Pensez également, en fonction du type de gestion sélectionné, à vérifier la qualité des gestionnaires impliqués.

Les différents frais

C’est la bête noire des investisseurs et des épargnants. Les frais facturés sont un critère on ne peut plus important dans le choix d’un produit d’épargne. En effet, ces derniers peuvent fortement impacter la performance nette de votre épargne.

Soyez donc attentif aux frais de gestion, d’entrée et de sortie, ainsi que les frais facturés lors d’éventuels arbitrages. N’hésitez pas à examiner les coûts de chaque opération qui pourrait survenir pendant la vie de votre contrat. Et gardez à l’esprit qu’une politique tarifaire transparente et compétitive est souvent un signe de qualité.

🏆 Le meilleur PER en Juillet 2025 selon MoneyRadar

Quel profil de gestion à horizon choisir ?

Comme expliqué précédemment, les PER proposent différents modes de gestion, dits « à horizon ». Ils vous permettent de choisir la stratégie d’investissement la plus adaptée à votre profil, vos objectifs, votre appétence au risque et surtout votre durée résiduelle de placement, c’est-à-dire la durée qu’il vous reste avant votre départ à la retraite.

Examinons les modes de gestion existants :

Le profil de gestion prudent

En optant pour le mode de gestion « prudent », vous privilégierez les investissements à faible risque. Autrement dit, votre épargne sera placée en priorité sur des actifs de type obligations, ou fonds monétaires, et sera peu exposée au marché actions.

✅ Les avantages du profil de gestion prudent :

- Préservation du capital,

- Stabilité de l’encours,

- Volatilité moindre en comparaison avec le marché actions.

❌ Les inconvénients du profil de gestion prudent :

- Potentiel de rendement plus faible à long terme,

- Possibilité de ne pas « battre l’inflation ».

Ce mode de gestion est adapté aux épargnants qui recherchent avant tout à préserver leur épargne, et ne désirent pas voir leur capital soumis à des fluctuations importantes. Ainsi, si vous êtes du genre prudent en investissement, et n’aimez pas du tout l’idée d’un rendement négatif sur une année par exemple, vous seriez bien inspiré d’opter pour ce type de gestion à l’horizon.

Le profil de gestion modéré

En choisissant le mode de gestion « Équilibré » ou « Modéré », vous opterez pour un partage des investissements entre les mêmes produits à faible risque que ceux du profil « Prudent », et des allocations plus dynamiques telles que les actions. Le but de la démarche est de trouver un compromis avantageux entre sécurité et recherche de performance.

✅ Les avantages du profil de gestion modéré :

- Rendement potentiellement supérieur à celui de la gestion prudente,

- Diversification des investissements,

- Conservation d’une enveloppe « sans risques » significative.

❌ Les inconvéneitns du profil de gestion modéré :

- Exposition aux variations du marché (modérée).

Ce mode de gestion est idéal pour les épargnants en recherche d’un certain rendement, et qui acceptent à ce titre une volatilité plus importante. Généralement, nous ne conseillons pas ce type de gestion si la date de votre retraite approche. Mais si vous en êtes encore loin, le mode de gestion modéré peut constituer une bonne alternative pour dynamiser votre épargne tout en conservant des produits garantissant relativement bien le capital.

Le profil de gestion dynamique

Enfin, le mode de gestion « Dynamique » est celui qui privilégie principalement les actifs à risque tels que les actions. L’objectif majeur de cette gestion est la recherche de performance. L’investisseur accepte donc un niveau de risque plus élevé, en contrepartie duquel le rendement peut être bien supérieur aux deux types de gestion évoqués précédemment.

✅ Les avantages du profil de gestion dynamique :

- Potentiel de rendement plus élevé à long terme,

- Opportunités de saisir les phases de marché haussières.

❌ Les inconvénients du profil de gestion dynamique :

- Volatilité plus importante, risque de pertes sur certaines périodes,

- Nécessite une vision de long terme permanente,

- Nécessite une réelle tolérance au risque.

Ce mode de gestion est adapté aux épargnants qui font état d’une forte tolérance au risque, et recherchent le rendement avant toute autre chose. Ce type d’épargnant a un horizon de placement à long terme. Ainsi, il conviendra de ne pas opter pour ce profil de gestion si vous êtes proche de la retraite, car cela constituerait un risque de perte en capital, qui n’aurait peut-être pas le temps de se reconstituer avant votre fin de carrière.

Pour résumer, plus votre âge de départ en retraite approche, plus le mode de gestion vise à sécuriser votre encours, comme expliqué dans le tableau qui suit (les pourcentages sont annoncés ici à titre indicatif, chaque gestionnaire ajuste ses répartitions selon sa convenance) :

| Durée avant le départ en retraite | Horizon Prudent | Horizon Équilibré | Horizon Dynamique |

|---|---|---|---|

| Durée avant le départ en retraite | 30% de l'encours en actifs sécurisés | Allocation libre : le gestionnaire privilégie la performance | Allocation libre : le gestionnaire privilégie la performance |

| Horizon Prudent | 60% de l'encours en actifs sécurisés | 20% de l'encours en actifs sécurisés | Allocation libre : le gestionnaire privilégie la performance |

| Horizon Équilibré | 80% de l'encours en actifs sécurisés | 50% de l'encours en actifs sécurisés | 30% de l'encours en actifs sécurisés |

| Horizon Dynamique | 90% de l'encours en actifs sécurisés | 70% de l'encours en actifs sécurisés | 50% de l'encours en actifs sécurisés |

🏆 Le meilleur PER en Juillet 2025 selon MoneyRadar

Quelle est la fiscalité d’un Plan d’Épargne Retraite ?

Comme expliqué plus tôt, l’avantage fiscal du PER se situe principalement dans le décalage d’imposition qu’il permet, puisqu’il est possible de bénéficier d’une réduction du revenu imposable lors de l’abondement du contrat, la fiscalité étant appliquée par la suite lors du rachat, au moment de la liquidation des droits à retraite. Dans les faits, cela permet aux sommes non grevées par l’impôt de générer des rendements, et de profiter de la puissance des intérêts composés.

Concrètement, ce dispositif fiscal repose sur deux moments clés de la vie du PER : les versements (fiscalité à l’entrée), et la récupération de l’épargne (fiscalité à la sortie).

La fiscalité à l’entrée

Nous l’évoquions plus tôt, les versements que vous effectuez diminuent votre imposition, selon les conditions suivantes :

- Les sommes versées sont déductibles de votre revenu imposable. Cela vient donc mécaniquement réduire votre impôt sur le revenu.

- Les limites qui s’appliquent à cette déduction dépendent de votre statut professionnel. En effet, elles ne sont pas les mêmes selon que vous soyez salarié, travailleur non salarié (gérant d’entreprise), et sont recalculées chaque année. Elles prennent ainsi en compte un pourcentage votre revenu professionnel de l’année précédente, et font état d’un plafond fixe. Le montant déductible en vigueur est de 10 % de vos revenus, ou 10% du montant du PASS (Plafond Annuel de la Sécurité Sociale) multiplié par huit.

- Si, lors de votre déclaration d’impôt annuelle, vous n’utilisez pas votre droit à la déduction fiscale, celui-ci pourra être reporté sur les trois années suivantes.

La fiscalité à la sortie

La fiscalité à la sortie concerne le moment où vous prenez votre retraite. Elle dépend de la manière dont vous souhaitez récupérer votre épargne :

- En cas de rachat sous forme de rente viagère, cette dernière est imposable à l’impôt sur le revenu. Vous bénéficierez cependant d’abattements selon le barème des RVTG (Rentes Viagères à Titres Gratuit) : vos rentes seront ainsi imposées selon votre taux d’impôt sur le revenu après un abattement de 10%. Vous devrez également vous acquitter des prélèvements sociaux à hauteur de 17,2%.

- En cas de rachat sous forme de capital, l’imposition est calculée différemment sur les deux fractions du montant : celle correspondant à vos versements, et la fraction correspondant aux gains générés sur votre PER.

- Imposition sur les gains : c’est le PFU (Prélèvement Forfaitaire Unique ou « flat tax »), qui s’applique, constitué de 12,8 % d’impôt sur le revenu, et 17,2 % au titre des prélèvements sociaux, soit un total de 30 %. Notez bien que vous pouvez opter pour une dispense de PFU, et appliquer l’imposition au barème progressif si votre revenu fiscal ne dépasse pas 25 000 € (ou 50 000 € pour un couple).

- Imposition sur les versements : c’est le barème progressif de l’impôt qui s’applique, sans prélèvements sociaux.

Comment ouvrir un PER ?

Ouvrir un PER est une procédure simple. Voici comment procéder.

1. Prenez le temps d’évaluer vos besoins

Avant de passer à l’action, n’hésitez pas à vous poser quelques questions afin de définir les grandes lignes de votre investissement. Quels sont vos objectifs ? Quel montant souhaitez-vous épargner, et selon quelle fréquence ? N’hésitez pas à définir un horizon de placement, à jauger votre capacité à prendre des risques, ou au contraire votre préférence pour les supports plus conservateurs.

2. Recherche d’informations

Nous vous conseillons, comme expliqué précédemment, d’opter pour un PER Assurantiel. Il est donc bon de comparer les offres. Pour ce faire, n’hésitez pas à consulter notre sélection, plus haut dans cet article, qui comprend des acteurs adaptés à tous les profils d’épargnants.

3. Échangez avec le conseiller

Une fois votre PER choisi, n’hésitez pas à contacter la compagnie en question afin de vous assurer des garanties associées au fonds en euros, de la diversité des unités de compte, etc.

4. Ouvrez votre PER

Une fois que tout est décidé, remplissez le formulaire de souscription fourni (en ligne ou en version papier), joignez vos documents justificatifs (pièce d’identité, justificatif de domicile, etc).

Ne vous précipitez pas, car c’est à ce moment que vous choisirez votre mode de gestion (libre ou pilotée), ainsi que votre profil de risque le cas échéant. Prenez donc, encore une fois, le temps de la réflexion, afin de ne pas avoir à faire de changements à ce niveau ultérieurement, ce qui occasionnerait potentiellement des frais.

5. Effectuez vos premiers versements

Qu’il s’agisse d’un versement ponctuel, ou de votre premier versement régulier, cela marquera le début de votre épargne en PER.

Suivez régulièrement sa performance, et ajustez, si besoin, sa répartition (dans le cadre d’une gestion libre).

Si votre conseiller ne le propose pas, veillez à fixer des rendez-vous annuels afin de faire le point sur votre épargne, et mettre en place les adaptations stratégiques si nécessaire.

🏆 Le meilleur PER en Juillet 2025 selon MoneyRadar

MoneyRadar est composé de spécialistes de la finance et de la gestion de patrimoine qui ont pour mission d’accompagner les français dans leur éducation financière. Notre objectif est de rendre la finance accessible à tous, transparente et sans détours. Sur notre site, vous trouverez toutes les informations et avis d’experts pour vous aider à investir de manière éclairée.