Qu’est-ce que l’inflation, et d’où vient-elle ?

Nous entendons quotidiennement parler d’inflation dans les médias, surtout depuis que cette dernière perturbe le quotidien des Français. Cependant, le terme est parfois galvaudé, utilisé à mauvais escient, ou tout simplement employé pour décrire des phénomènes différents.

Les causes de l’inflation sont par ailleurs multiples, et si elle est présentée d’une manière telle qu’elle apparaît comme une fatalité, la vérité est tout autre, et à travers l’histoire, l’inflation trouve souvent sa source au sein de certaines décisions politiques ou contextes économiques particuliers.

Qu’est-ce que l’inflation ? Définition

Selon l’Insee, l’inflation est la perte du pouvoir d’achat de la monnaie (Voir la définition). Pour la caractériser, deux conséquences cumulatives doivent être observées :

- La hausse générale des prix ;

- La hausse durable des prix.

Autrement dit, la hausse temporaire des prix d’une catégorie de bien, due par exemple à une catastrophe naturelle, ou à une instabilité politique dans un pays exportateur de ces biens, ne peut être défini comme de l’inflation.

L’inflation est par ailleurs un concept économique différent de l’augmentation du coût de la vie. L’augmentation du coût de la vie est un concept d’évaluation du niveau de développement d’une région ou d’un pays, incluant la variation des quantités consommées. C’est à ce titre que l’on dit souvent que le coût de la vie est supérieur dans les pays développés.

L’inflation, elle, est une baisse de valeur de la monnaie.

On parle également de déflation, pour évoquer le phénomène inverse, à savoir l’augmentation du pouvoir d’achat de la monnaie, qui se traduit, pour les ménages et les entreprises, par une baisse générale et durable des prix (à ne pas confondre avec la désinflation qui est tout simplement la « baisse de l’inflation »).

Comment mesure-t-on l’inflation ?

Pour calculer l’inflation, on utilise l’IPC (Indice des Prix à la Consommation). Il s’agit d’un relevé des prix de vente d’un panel de produits couramment achetés par les ménages.

Sa justesse est donc discutable, puisque l’inflation, par définition, ne s’applique pas qu’aux ménages, mais également aux entreprises, et touche tous les biens et services de manière générale, et non seulement une liste de produits alimentaires et consommables à destination des particuliers.

L’IPC est publié mensuellement par l’INSEE au niveau national, et par Eurostat au niveau européen.

Quels sont les effets de l’inflation sur votre épargne ?

Les descriptions médiatiques de l’inflation se limitent souvent à l’érosion du pouvoir d’achat des Français, dans leur vie quotidienne. C’est le cas pour les ménages les plus modestes. Mais l’impact de l’inflation va au-delà. En effet, si vous avez la chance de disposer d’une épargne, celle-ci peut subir une amputation significative de sa valeur dans un contexte inflationniste.

Une inflation légère et continue, de l’ordre de 1% à 2% (ce qui constitue l’objectif des politiques monétaires conduites par les Banques Centrales occidentales), n’a pas d’impact significatif sur votre épargne si celle-ci est placée sur des produits bancaires classiques, qui visent justement à compenser cette inflation « mécanique ».

En revanche, une inflation difficile à contrôler, comme c’est le cas depuis plus d’un an, frappe votre épargne de plein fouet, puisque son pouvoir d’achat diminue très fortement, et ce de manière durable.

Évaluons l’impact de l’inflation à travers une simulation. Imaginons que vous disposiez, fin 2022, d’une épargne de 10 000 €, et que nous connaissions une inflation annuelle de l’ordre de 5% pour les dix années à venir :

| Année | Valeur de votre épargne |

|---|---|

| 2022 | 10 000 € |

| 2023 | 9 500 € |

| 2024 | 9 025 € |

| 2025 | 8 573,75 € |

| 2026 | 8 145,06 € |

| 2027 | 7 737,81 € |

| 2028 | 7 350,92 € |

| 2029 | 6 983,37 € |

| 2030 | 6 634,20 € |

| 2031 | 6 302,49 € |

| 2032 | 5 987,37 € |

Le constat est sans appel. Sur votre compte, vous disposerez toujours de 10 000 €, mais ils ne “vaudront plus que” 5 987,37 €, soit une baisse de plus de 40% de pouvoir d’achat de votre épargne. Sur vingt ans, le même calcul donne 3 584,86 € restant de pouvoir d’achat, soit près de 65% de baisse de valeur pour votre épargne…

Consultez notre comparatif des meilleurs placements pour investir 10 000 euros pour vous protéger contre l’inflation.

Quelles sont les principales causes de l’inflation ?

L’inflation peut découler de sources très différentes, ou d’une conjoncture qui en combine plusieurs. Crise économique, politique monétaire, guerres, tout ce qui affecte l’économie peut potentiellement avoir des répercussions sur le taux d’inflation observé.

Ces dernières années, une combinaison absolument inédite de facteurs géo-politico-économiques nous a conduit à la situation que l’on connaît aujourd’hui.

Quantité de monnaie en circulation

Même si certains économistes la contestent, la théorie du lien entre masse monétaire et inflation est historiquement défendue par nombre d’analystes de renom, et tend à se manifester aujourd’hui.

Cette hypothèse, appelée « théorie quantitative de la monnaie », stipule que l’inflation apparaît partout où le stock de monnaie qui circule dans l’économie est trop important par rapport à la quantité de biens et de services offerts. En d’autres termes, le prix de ces biens et services va « rattraper » la masse monétaire disponible ou, exprimé autrement, la valeur de la monnaie va baisser puisque, pour une offre de biens et services donnée, la masse monétaire est trop élevée.

La création monétaire se fait par les banques qui octroient des prêts, et dernièrement, par la Banque Centrale, qui émet des liquidités afin de financer les déficits publics. On entend souvent l’expression de la « planche à billets » qui représente, en termes populaires, la manière dont les banques centrales créent de la masse monétaire en temps de crise, afin que les États puissent mettre en place leurs fameux plans de relance. Toujours selon ces théories monétaristes, cette création excessive de monnaie suscite immédiatement une inflation galopante.

Dévaluation de la monnaie

La dévaluation monétaire est un instrument politique, qui vise à faire baisser délibérément la valeur d’une monnaie par rapport aux autres. Elle peut être décidée dans un but précis, et présenter certains avantages, mais il s’agit d’une manœuvre risquée.

Elle est à distinguer de la dépréciation de la monnaie, qui est une évolution naturelle, à la baisse, de la valeur monétaire lorsque l’économie d’un pays évolue défavorablement. La dévaluation est elle intentionnelle, et généralement décidée dans des contextes de déficits commerciaux.

Les avantages de la dévaluation monétaire sont notamment :

- Des exportations en hausse : une devise plus faible équivaut à des produits exportés moins chers pour les acheteurs étrangers, qui augmentent donc leurs achats ;

- Réduction du déficit commercial : les exportations augmentent, les importations baissent car les produits étrangers sont plus difficiles à acheter avec une monnaie plus faible, et la balance commercial s’améliore donc ;

- Hausse des salaires : il s’agit d’une conséquence observée marginalement. Les salaires sont augmentés pour faire face à l’inflation souvent causée par la dévaluation monétaire.

Si la dévaluation monétaire peut avoir des avantages dans certains contextes, elle présente des inconvénients notables :

- Importations plus chères : le prix des produits importés augmente mécaniquement, puisque l’on dépense plus d’argent pour les acquérir. Le pouvoir d’achat des consommateurs est donc en partie amputé ;

- Hausse de l’inflation : des imports plus chers, et une demande en hausse pour l’export, sont le cocktail parfait pour la naissance d’un contexte inflationniste.

On constate donc que la dévaluation peut, par les mécanismes de rééquilibrage de la balance commerciale, conduire à l’inflation.

Augmentation des coûts de production

Lorsque les coûts de production augmentent, les entreprises répercutent cette hausse sur le prix des biens et des services qu’elles vendent, afin de défendre leurs marges. L’augmentation des coûts de production peut provenir de l’étranger, avec une hausse du prix des matières premières importées, ou du marché domestique avec par exemple les prix de l’énergie ou la hausse des salaires (surtout si ceux-ci augmentent plus rapidement que la productivité).

Le problème majeur de l’augmentation des coûts de production, est la spirale inflationniste qu’ils peuvent générer.

Taux d’intérêt bas

À l’instar de la dévaluation monétaire, les taux d’intérêt directeurs sont des instruments de politique monétaire, fixés par les banques centrales.

En période de crise et de récession, les banques centrales, qui prêtent aux banques de détail, ont tendance à baisser leurs taux directeurs, afin de rendre l’argent « moins cher », et donc plus facile à emprunter. Cette facilitation des emprunts a pour but de relancer l’investissement et l’économie.

En effet, lorsque les crédits coûtent moins cher, les ménages et sociétés ont plus d’argent à dépenser et/ou à investir, ce qui relance l’économie. Les sociétés investissent et emploient alors davantage, ce qui contribue à la spirale de relance. Utilisées avec parcimonie, et combinées à des émissions monétaires raisonnables, les baisses de taux d’intérêt peuvent donc vraiment aider un pays ou une zone monétaire à retrouver le chemin de la croissance.

Seulement, une politique trop accommodante, qui permet aux débiteurs d’emprunter de manière importante, a pour conséquence d’augmenter les dépenses des différents acteurs. Il s’agit donc d’une augmentation de la demande, qui conduit mécaniquement à une augmentation des prix, et donc à l’inflation.

En sens inverse, lorsque l’inflation est trop forte, les banques centrales ont tendance à augmenter les taux d’intérêt, ce qui complique l’accès à l’emprunt, devenu plus cher, pour les ménages et entreprises, et réduit donc la demande.

La demande excédentaire

Les périodes de demande excédentaire ont un fort impact sur l’inflation. En effet, les quantités de biens et de services disponibles n’étant pas suffisantes pour répondre à cette demande, les prix augmentent de manière inexorable. Il s’agit du phénomène d’inflation par la demande, à distinguer de sa notion opposée, l’inflation par les coûts, évoquée précédemment (les deux n’étant pas pour autant incompatibles).

La combinaison de tous ces facteurs

Souvent, lors des périodes d’inflation, plusieurs de ces facteurs sont à l’origine de la dégradation de la valeur monétaire. Certains sont liés, et il s’agit de phénomènes économiques complexes qui, une fois lancés, fonctionnent en engrenage et deviennent difficiles à contrôler.

On a justement observé, dans le cadre de la pandémie de COVID-19, ce type de configuration, qui nous a amené à la situation dans laquelle nous nous trouvons aujourd’hui, à savoir une inflation soutenue et difficile à enrayer.

Pour rappel, lors de la pandémie, l’économie mondiale s’était littéralement arrêtée, provoquant la chute de l’ensemble des prix des matières premières, de l’énergie, et de secteurs d’activité complets.

Une fois la période des confinements passée, les banques centrales occidentales avaient mis en place des conditions extrêmement accommodantes afin de financer des déficits records , les États mettant en place des plans de relance inédits, à hauteur de centaines de milliards, voire plus.

L’émission monétaire avait été gigantesque, et l’accès à ces liquidités était facilité par la politique de taux nuls des banques centrales. Emprunter de l’argent était presque gratuit. Concomitamment, la demande mondiale était repartie en flèche, les industries redémarrant aux quatre coins du monde, et la consommation des ménages retrouvant son rythme.

Très logiquement, les prix n’avaient pas tardé à s’envoler, premièrement car la demande est, depuis la reprise économique, bien supérieure aux capacités de production, et deuxièmement car cela a été induit par les quantités astronomique de monnaie nouvellement émise en circulation.

Un cocktail qui n’a pas tardé à nous emmener sur la voix d’une inflation jamais vue, qui s’entretient elle-même par les logiques de spirales inflationnistes précédemment évoquées.

Qui contrôle l’inflation ?

C’est la banque centrale d’un pays qui contrôle la politique monétaire, et donc, l’inflation. En Europe, il s’agit de la BCE (Banque Centrale Européenne), et aux États-Unis, c’est la FED (Federal Reserve).

Dans des situations exceptionnelles comme la reprise économique post-Covid, les gouvernements européens ont établi, via leurs ministères de l’économie, des feuilles de route approuvées par la BCE: ce sont les plans de relance.

Des institutions à la marge de manœuvre limitée

Ces autorités responsables de la politique monétaire disposent principalement de deux leviers pour réguler l’inflation.

- Le processus de création monétaire

- Les taux directeurs

Aujourd’hui, sauf situation particulière, la création monétaire directe par les banques centrales est marginale. Ce sont en fait les banques commerciales, qui, par les prêts qu’elles octroient, créent de la masse monétaire. Car ces banques, qui ne disposent pas de la totalité des fonds qu’elles prêtent à leurs clients, les empruntent auprès de leur banque centrale.

Cela fait des taux directeurs la principale arme des autorités de régulation pour contrôler l’inflation. En effet, en cas d’inflation trop forte, la banque centrale est censée remonter ses taux, réduisant ainsi les velléités des banques commerciales à emprunter dans le but d’octroyer du crédit : la masse monétaire diminue donc. Cette remontée des taux a une deuxième conséquence : elle encourage l’épargne. Ainsi, les dépôts en banque augmentent, et cet argent ne circule plus dans l’économie, la demande baisse donc, et les prix diminuent progressivement.

Inversement, en cas de déflation, la banque centrale réduit ses taux directeurs, ce qui encourage l’investissement et la consommation, fait remonter la demande, et donc les prix.

« Contrôler l’inflation » peut s’avérer illusoire

Une inflation « saine » est décrite par la BCE comme s’établissant à 2%. Au-delà, le risque de spirale inflationniste se rapproche, tandis qu’en deçà, on se risquerait à la déflation. Cependant, « contrôler l’inflation » est un bien grand mot, puisqu’il arrive que par des effets de contagion, la banque centrale n’ait plus de marge de manœuvre sur son taux directeur. Les réglages sont donc très fins, et le moindre changement se répercute dans l’économie de manière parfois inattendue.

La pandémie de Covid en est un exemple parfait: la BCE pensait compenser l’inflation qui découlerait des plans de relance par une croissance économique qui finalement n’est pas au rendez-vous.

Rappelons pourquoi les prix montent : la BCE ayant baissé ses taux de manière drastique pour favoriser lesdits plans de relance, la masse monétaire en circulation a augmenté à des niveaux jamais atteints dans l’histoire, pour trop peu de bien et de services disponibles. Les sociétés, industries, entités économiques, se sont retrouvées dans une situation où il est impossible de répondre assez rapidement à l’augmentation de la demande. Ainsi, au lieu de vider leurs stocks, ces acteurs économiques ont plutôt tendance à monter leurs prix: c’est le fameux jeu de l’offre et de la demande.

Lorsque cela s’accompagne d’une forte croissance, et que les salaires augmentent, cela est supportable. Mais la croissance étant encore fragile sur le marché européen, face à l’inflation, la BCE a été contrainte de remonter ses taux tout au long de l’année 2022.

Quels sont les effets de l’inflation sur l’économie ?

Les effets de l’inflation sur l’économie dépendent bien entendu de son niveau. Une inflation modérée, décrite par la BCE aux alentours de 2%, présente plusieurs avantages :

- Lorsque l’inflation est stable, à 2%, les différents acteurs économiques peuvent réaliser des prévisions car ils connaissent la manière dont les prix vont évoluer concernant leurs coûts de production, et sont ainsi en mesure de planifier leurs investissements et assurer leur rentabilité future ;

- Une bonne partie de l’épargne est placée, plutôt que conservée de manière inactive. En effet, les ménages, dans un cadre inflationniste modéré, ont conscience de la perte de pouvoir d’achat de leur épargne, et préfèrent donc en investir une partie, ce qui participe à l’effort d’investissement nécessaire au bon fonctionnement de l’économie ;

- Dans le cadre d’une inflation stable et modérée, la banque centrale n’a pas à jouer sur son taux directeur pour restreindre le crédit. Ainsi, l’emprunt reste attractif pour les ménages et entreprises, qui sont donc disposés à emprunter et investir.

Une inflation trop élevée, en revanche, n’est pas souhaitable pour une économie ouverte. De plus, un certain niveau d’inflation peut entraîner une perte de contrôle des autorités compétentes. Il n’existe pratiquement que des inconvénients à une inflation trop haute, qui entraîne :

- Une baisse de la demande extérieure. En effet, lorsque les prix augmentent, les produits deviennent moins accessibles pour l’acheteur étranger, qui dispose souvent d’un meilleur prix sur d’autres marchés (ou sur son marché domestique), à qualité comparable. Les entreprises locales perdent donc des marchés extérieurs, et cela peut à terme provoquer une augmentation du chômage.

- Cela compromet la croissance, puisque des prix qui augmentent continuellement n’incitent pas à l’investissement, les opérateurs préférant adopter une démarche de prudence, étant incapables de quantifier le taux de rentabilité d’éventuels investissements au sein d’un contexte très inflationniste.

- Cela réduit la consommation, puisqu’il est assez rare que les fortes inflations soient complètement compensées par des hausses de salaires équivalentes. Les ménages perdent ainsi du pouvoir d’achat, et décident souvent de réduire leur consommation, plutôt que de désépargner.

Le seul avantage d’une inflation forte profite aux emprunteurs, qui remboursent plus facilement leur dette, puisque la valeur de ces dettes diminue (rappelez vous de l’exemple précédemment évoqué: 10 000 € d’il y a deux ans, ne valent plus 10 000 € actuels en contexte inflationniste). Les créanciers, à l’inverse, subissent l’inflation puisque leur créance perd de la valeur.

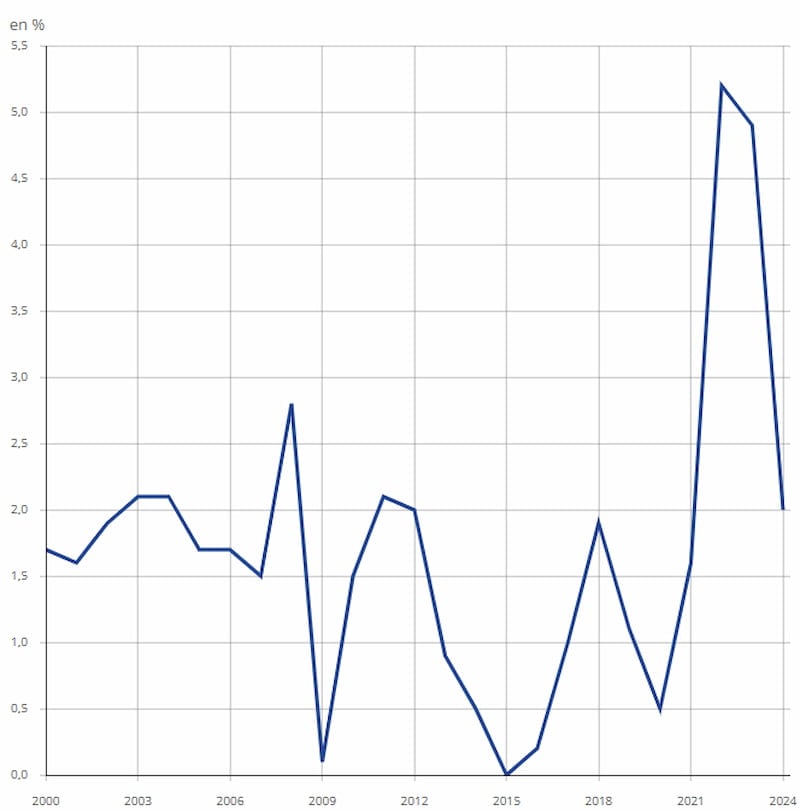

Après quelques années difficile, avec une inflation qui a grimpé en fleche pour atteindre près de 6% en 2022, l’inflation en janvier 2025 est redescendu sous les 2% (Source : Insee).

Plus récemment, les décisions macro-économiques ont exacerbées les tensions entre partenaires commerciaux, notamment avec l’établissement de tarifs douaniers de la part des États-Unis. Ces tensions entrainent de nombreuses incertitudes, à tous les niveaux et que ce soit en Europe ou aux États-Unis, les yeux sont rivés sur les Banques Centrales, censées réguler l’inflation.

Comment protéger ses finances face à l’inflation ?

Dans un contexte inflationniste, la question qui doit se poser pour l’investisseur ou l’épargnant est, avant la performance, la protection et l’optimisation de son patrimoine.

Comme toujours, la diversification est la clé, surtout dans des conditions économiques difficiles. Ainsi, un patrimoine réparti entre immobilier, métaux précieux, valeurs mobilières, et quelques produits structurés possède un spectre d’exposition assez large pour traverser certaines tempêtes telles que l’inflation que nous connaissons aujourd’hui

Retrouvez une stratégie complète dans notre guide « Comment se protéger de l’inflation ? ».

Investir dans l’immobilier ou l’or peut paraître complexe, mais ce n’est pas le cas. Vous pouvez très bien le faire depuis chez vous, en passant par certains instruments financiers tels que les SCPI en matière d’immobilier ou, pour « l’or papier », des ETF.

Retrouvez une stratégie d’investissement complète pour se protéger de l’inflation dans notre guide dédié.

Conclusion : comprendre l’inflation pour mieux gérer ses finances

Pour résumer, l’inflation, qui est une baisse de la valeur de la monnaie, a des conséquences délétères sur votre épargne lorsqu’elle est trop prononcée. Elle peut être causée par une quantité trop grande de monnaie en circulation, des taux d’intérêt trop bas, une demande excédentaire causant des « goulots d’étranglement », ou une convergence de plusieurs facteurs. Il est alors primordial d’apprendre à gérer ses finances pour contrer l’inflation.

Les banques centrales tentent, en jouant sur les taux directeurs, de la réguler, mais il s’agit d’un exercice délicat, et l’équilibre à trouver entre protection de l’investissement et régulation inflationniste peut être très complexe.

Quoi qu’il en soit, il est important d’adopter une stratégie d’investissement basée sur la diversification pour protéger son épargne. En effet, il existe de nombreuses solutions permettant de juguler les effets néfastes de l’inflation, comme expliqué ici.

FAQ : Questions fréquentes sur l’inflation

Qu’est-ce que l’inflation ?

L’inflation se définit comme la perte du pouvoir d’achat de la monnaie se traduisant par une augmentation générale et durable du niveau des prix. Il s’agit d’une évolution négative du pouvoir d’achat de la monnaie, qui intervient dans certains contextes, et qui, si elle est trop prononcée, peut s’avérer néfaste pour l’économie.

D’où vient l’inflation ?

L’inflation peut découler de plusieurs sources, dont la politique monétaire, mais c’est souvent une combinaison de facteurs qui conduisent à l’inflation.

Comment l’inflation affecte-t-elle le pouvoir d’achat ?

L’inflation affecte négativement le pouvoir d’achat, mais il existe des solutions pour protéger son épargne en période inflationniste.

Quels sont les risques de l’inflation ?

Les risques de l’inflation sont multiples, surtout lorsque celle-ci n’est pas accompagnée d’une croissance suffisante. Le risque majeur est l’appauvrissement durable des ménages, et l’entrée dans une spirale inflationniste où le phénomène s’entretient de lui-même, et se trouve difficile à enrayer.

Comment se protéger contre les effets de l’inflation ?

La diversification permet de contrer les effets néfastes de l’inflation, à travers l’investissement dans diverses classes d’actifs.

MoneyRadar est composé de spécialistes de la finance et de la gestion de patrimoine qui ont pour mission d’accompagner les français dans leur éducation financière. Notre objectif est de rendre la finance accessible à tous, transparente et sans détours. Sur notre site, vous trouverez toutes les informations et avis d’experts pour vous aider à investir de manière éclairée.