Le décrochage économique européen

Cette perte de compétitivité touche particulièrement les grandes économies européennes.

Selon le classement IMD sur la compétitivité, elles sont absentes du top 20, tandis que les petites nations européennes excellent. Ce succès s’explique par leur capacité à mettre en œuvre des changements politiques et adapter leurs cadres réglementaires plus rapidement que les grandes économies historiques freinées par une inertie institutionnelle.

Cette rigidité des grandes économies européennes s’inscrit dans un contexte géopolitique bouleversé. Commandé par la Commission européenne, le rapport de Mario Draghi de septembre 2024 dresse un diagnostic sans appel : l’Europe ne peut plus compter sur les facteurs qui ont soutenu sa croissance passée. Le rapport identifie trois changements de paradigme fondamentaux qui ont brisé l’ancien modèle : la fin de l’énergie russe bon marché, la remise en question de la garantie de sécurité américaine et un ordre commercial mondial recomposé, dominé par la rivalité sino-américaine.

Cette nouvelle réalité impose trois défis stratégiques majeurs à l’Union européenne :

- Combler le fossé de l’innovation et de la technologie par rapport aux États-Unis et à la Chine.

- Créer un plan cohérent qui allie décarbonation et compétitivité industrielle.

- Réduire les dépendances stratégiques critiques pour renforcer sa sécurité et son autonomie.

Le rapport Draghi qui traite de l’avenir de la compétitivité européenne recadre la compétitivité, qui passe d’un enjeu purement économique à une question de survie géopolitique. Face à la perte du gaz russe et à une protection américaine moins fiable, il affirme que les leviers économiques traditionnels sont désormais insuffisants.

L’érosion de la compétitivité ne signifie plus seulement perdre des parts de marché ; elle signifie perdre la capacité d’agir de manière indépendante dans un monde plus hostile. L’Europe doit désormais envisager sa politique industrielle, énergétique et commerciale à travers le prisme de la sécurité.

Les causes profondes du déclin européen

Au-delà du constat, il faut comprendre les mécanismes qui ont conduit l’Europe dans cette impasse. Plusieurs facteurs expliquent cette dégradation de la compétitivité européenne.

Les freins à la compétitivité européenne

Trois handicaps majeurs minent la capacité européenne à rivaliser dans l’économie mondiale :

- Le gouffre des coûts énergétiques : Les prix de l’électricité pour l’industrie sont deux à trois fois plus élevés en Europe qu’aux États-Unis (73 $/MWh en France contre 48 $/MWh aux États-Unis en 2025), et ceux du gaz quatre à cinq fois plus élevés. Cette différence résulte de la dépendance du continent qui importe 55,5% de son énergie, aggravée par des taxes plus élevées.

- Le bourbier réglementaire : L’UE a adopté plus de 13 000 actes législatifs et 850 nouvelles obligations réglementaires en cinq ans. Plus de 60% des entreprises considèrent ce fardeau comme un obstacle majeur à l’investissement, 55% des PME le citant comme leur plus grand défi. Cette accumulation étouffe l’innovation et ralentit le déploiement des capitaux.

- Le poids démographique : La population européenne vieillit rapidement, avec une main-d’œuvre qui devrait diminuer de près de 2 millions de travailleurs par an d’ici 2040. Le FMI estime que ce vieillissement pourrait réduire la croissance de la productivité totale des facteurs (PTF) de 0,2 point de pourcentage annuel au cours des deux prochaines décennies.

Le retard technologique européen

L’Europe s’enlise dans un cycle de déclin qui s’auto-entretient. Un sous-investissement en R&D conduit à moins d’opportunités de pointe, ce qui pousse les meilleurs talents à partir (la « fuite des cerveaux »).

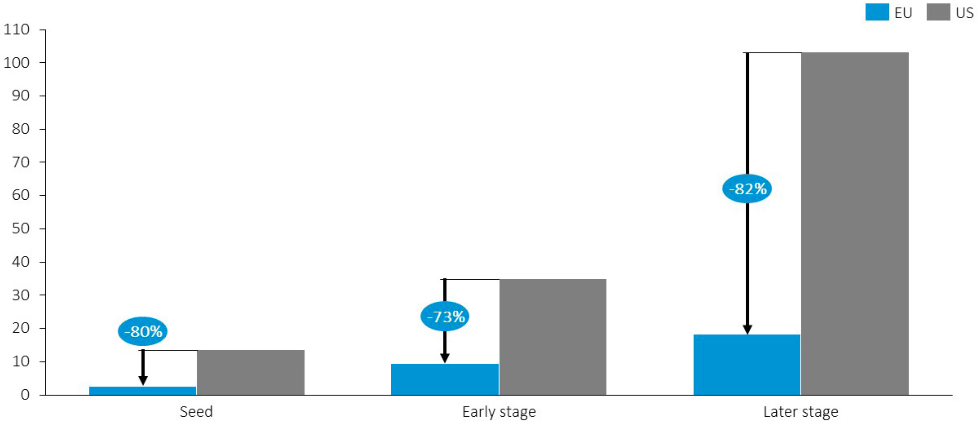

Le manque de talents et de marchés de capitaux profonds empêche la création de « licornes » (start-ups valorisées à plus d’un milliard de dollars) à forte croissance, ce qui signifie qu’il y a moins de grandes entreprises nationales innovantes pour stimuler la prochaine vague d’investissements en R&D.

- Dépenses en R&D : En 2023, l’intensité de la R&D de l’UE s’élevait à 2,23% du PIB, contre 3,59% aux États-Unis (en 2022) et 2,24% en Chine (en 2019, et en croissance). La France (2,19%) reste dans la moyenne européenne.

- Le déficit de licornes : L’écart dans la création d’entreprises à forte croissance devient frappant lorsqu’on ramène les chiffres à une échelle comparable. Rapporté à 1000 milliards de PIB, les États-Unis génèrent 24 licornes, la Chine 11 licornes, tandis que la France n’en produit que 10. Cet écart reflète un écosystème de capital-risque moins dynamique et des marchés de capitaux européens fragmentés qui entravent la croissance des entreprises.

- La fuite des cerveaux : L’Europe est un exportateur net de sa ressource la plus précieuse : le capital humain. Des cas emblématiques comme Pierre Agostini (mis à la retraite forcée en France, prix Nobel de physique 2023 aux États-Unis) ou Esther Duflo (ENS puis MIT, prix Nobel d’économie 2019) illustrent un phénomène massif : 19% des chercheurs postdoctoraux dans les universités américaines d’élite sont diplômés d’institutions européennes. En 2006, 32% des titulaires de doctorat aux États-Unis étaient nés à l’étranger, dont un cinquième provenant des pays de l’UE. Une subvention directe à l’innovation américaine, financée par les contribuables européens.

Les nouvelles dépendances européennes

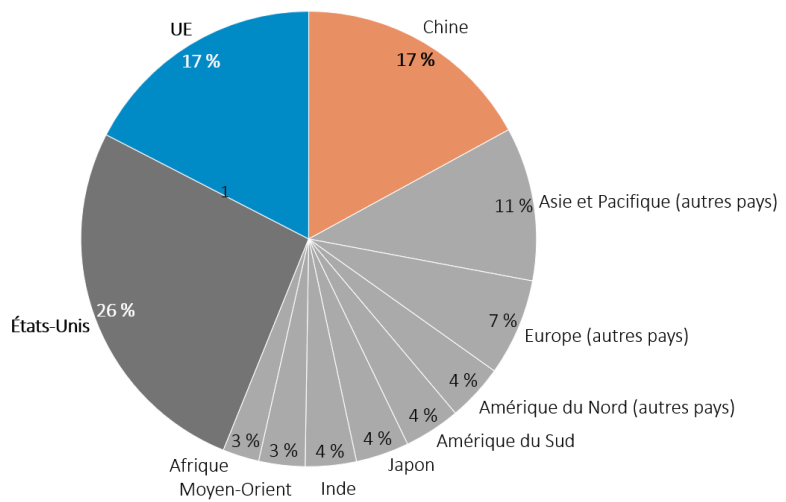

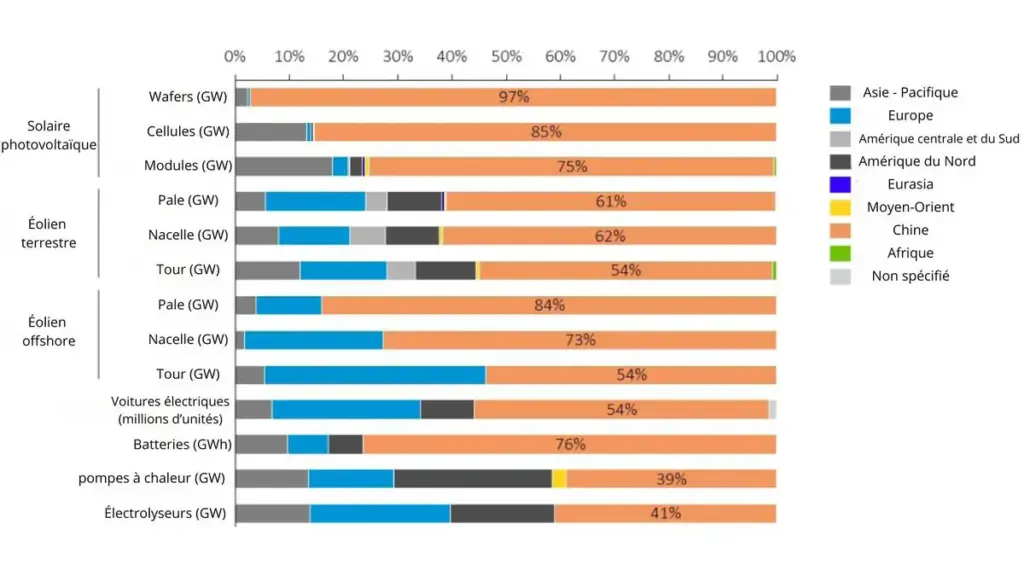

Ces faiblesses internes s’aggravent d’une vulnérabilité géopolitique nouvelle. La transition vers la décarbonation, bien que nécessaire, a révélé une nouvelle vulnérabilité stratégique. L’Europe dépend massivement de technologies fabriquées en Chine, finançant par inadvertance la montée en puissance de son principal rival économique. En délocalisant la fabrication des technologies vertes, l’UE crée non seulement une dépendance stratégique massive, mais ne parvient pas non plus à capter la valeur industrielle et les emplois associés à ses propres ambitions climatiques.

La domination chinoise est écrasante : 75% des modules solaires, 85% des cellules et 97% des wafers. Les prix divisés par 15 en une décennie ont décimé les producteurs européens, dont la part de marché s’est effondrée de 30% en 2007 à 1% en 2020. Cette dépendance s’étend aux onduleurs intelligents (80%, cruciaux pour la stabilité du réseau européen), aux batteries et matières premières pour véhicules électriques.

Comment la France illustre le déclin européen

La France condense tous les maux européens : désindustrialisation massive, productivité en chute libre, fiscalité record et positionnement concurrentiel bancal. Son cas révèle les mécanismes précis du déclin continental et annonce ce qui attend d’autres économies européennes si rien ne change.

L’économie à deux vitesses : les services brillent, l’industrie sombre

La France présente un paradoxe : elle reste l’une des premières destinations pour les investissements directs étrangers en Europe, tout en souffrant d’un profond malaise industriel. Cette dualité se reflète crûment dans sa balance commerciale.

| Catégorie | 2019 (Milliards €) | 2024 (Milliards €) | Évolution (Milliards €) |

|---|---|---|---|

| Solde total des biens | -58,2 | -81,0 | -22,8 |

| Énergie | -45,0 | -61,0 | -16,0 |

| Automobile | -16,0 | -23,0 | -7,0 |

| Solde total des services | +22,8 | +48,9 | +26,1 |

| Total Biens & Services | -35,4 | -32,1 | +3,3 |

Le contraste est saisissant : alors que les services affichent un excédent record de 49 milliards d’euros (plus du double de 2019), les biens accusent un déficit colossal de 81 milliards. L’automobile symbolise cette dérive industrielle avec un déficit qui s’est creusé de 7 milliards d’euros depuis 2019. Même l’aéronautique, secteur traditionnellement excédentaire, n’a pas entièrement retrouvé ses niveaux d’avant la pandémie.

Cette amélioration globale de 3,3 milliards masque donc une réalité préoccupante : la France excelle dans les services mais voit son industrie continuer à reculer face à la concurrence internationale.

40 ans de désindustrialisation accélérée

Cette dualité entre services florissants et industrie en difficulté ne s’est pas faite du jour au lendemain. Elle résulte d’un processus de désindustrialisation entamé il y a plus de quarante ans, qui a progressivement transformé le tissu économique français.

La France a connu l’une des désindustrialisations les plus sévères parmi les économies avancées. Entre 1980 et 2007, le pays a perdu des millions d’emplois industriels, résultat de gains de productivité, de concurrence étrangère et d’un virage stratégique vers une économie ‘sans usines’.

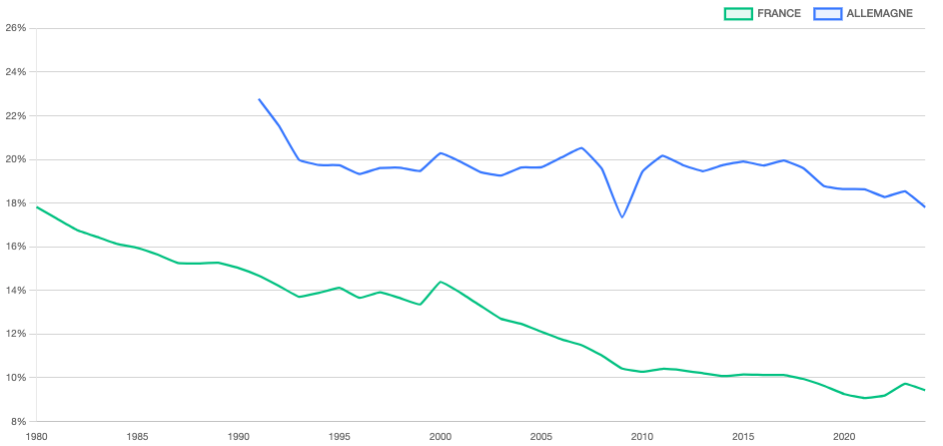

La divergence avec l’Allemagne est frappante et se creuse inexorablement depuis les années 1980. Alors que la France chutait de 18% à 9% entre 1980 et 2024, l’Allemagne réunifiée a maintenu sa base industrielle autour de 18-20% depuis 1991. Plus révélateur encore : la valeur ajoutée industrielle française représentait 50% de celle de l’Allemagne en 2000, mais seulement 40% en 2011, témoignant d’un décrochage qui s’accélère.

L’effondrement de la productivité française

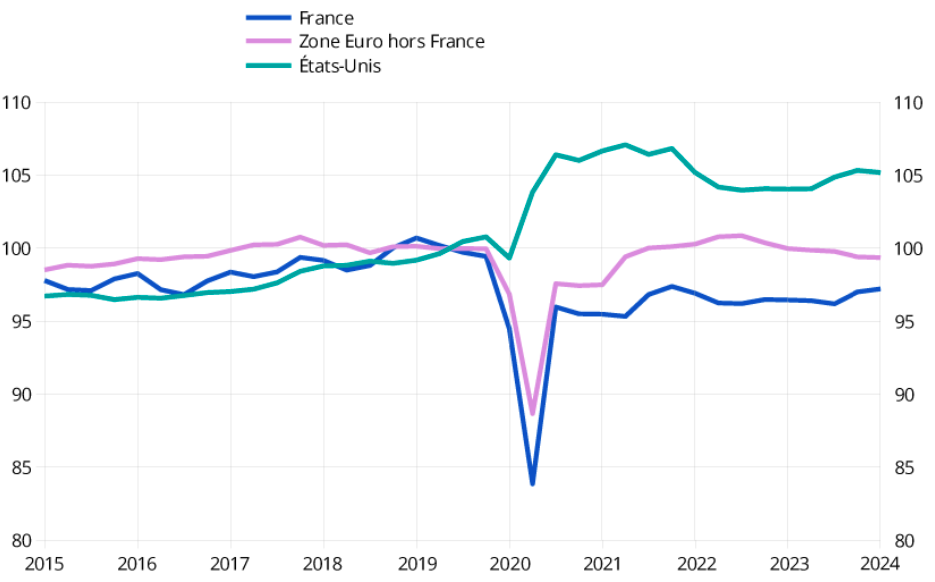

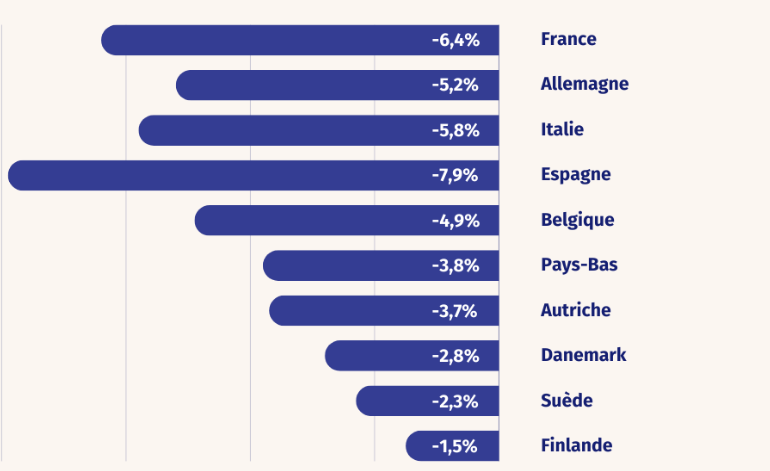

Ce déclin industriel de long terme trouve aujourd’hui un accélérateur inattendu : l’effondrement récent de la productivité française. Depuis la crise sanitaire, elle a reculé de -6,4%, une contre-performance bien plus marquée que ses voisins.

L’analyse de l’INSEE est encore plus précise : en 2023, la productivité française accuse un déficit de 5,5 points par rapport à sa tendance d’avant-crise. Le ralentissement commun à l’Europe n’expliquant qu’un point de ce déficit, il reste un sur-décrochage de 4,5 points purement national :

- Les politiques de l’emploi : la volonté de créer massivement des emplois a eu un effet pervers de dilution de la productivité, expliquant jusqu’à 2,7 points du déficit. L’explosion de l’apprentissage, dont le nombre a bondi de +60% entre 2019 et 2023, explique à elle seule jusqu’à 1,2 point de la chute.

- Les chocs sectoriels : des phénomènes typiquement français expliquent jusqu’à 2,3 points du déficit. L’indisponibilité d’une partie du parc nucléaire a amputé la productivité du secteur de l’énergie (-0,4 point), tandis que la rétention de main-d’œuvre dans l’aéronautique a coûté -0,3 point.

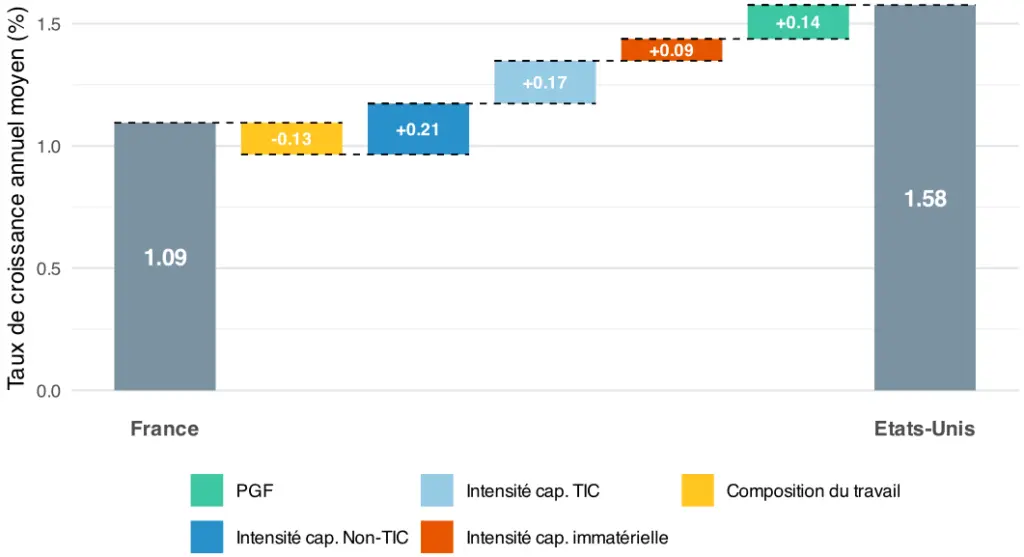

Cette faiblesse récente s’inscrit dans une tendance de long terme préoccupante. Une étude de l’OFCE sur la période 1995-2019 révèle que la croissance annuelle de la productivité française (1,1%) était déjà bien inférieure à celle des États-Unis (1,6%). Cet écart s’explique principalement par une plus faible croissance de l’intensité capitalistique. Fait crucial : la moitié de ce retard provient d’un sous-investissement spécifique dans les Technologies de l’Information et de la Communication (TIC).

Note : L’écart de croissance annuelle moyenne de la productivité du travail entre la France et les États-Unis se décompose en cinq facteurs : les contributions respectives de la productivité globale des facteurs (PGF), de l’intensité capitalistique matérielle non-TIC, de l’intensité capitalistique TIC, de l’intensité capitalistique immatérielle, et de la composition du travail.

Le poids fiscal français

La France souffre également d’un handicap fiscal avec l’un des ratios impôts/PIB les plus élevés de l’UE, s’établissant à 46,1% en 2023, contre 39,3% en Allemagne et une moyenne de l’UE de 40,4%. Une différence essentielle réside dans les impôts sur la production.

La France taxe les entreprises via des impôts de production (CVAE, CFE) qui s’appliquent même sans bénéfices, ce qui pénalise directement l’activité industrielle et l’investissement. Cette structure fiscale, combinée à un secteur public plus important (l’Allemagne a considérablement réduit le nombre de ses fonctionnaires tandis que la France a augmenté le sien), crée un environnement moins favorable à la compétitivité industrielle par rapport à son principal rival européen.

Positionnement français : l’impasse du milieu de gamme

La baisse de la productivité, couplée à une forte imposition, pèsent sur la compétitivité de la France au niveau des exportations. L’enquête de Rexecode auprès des importateurs européens révèle la principale faiblesse concurrentielle de la France : le prix.

| Critère | France | Allemagne |

|---|---|---|

| Compétitivité-prix | 8ème | 7ème |

| Compétitivité hors-prix | 3ème | 1er |

| Rapport qualité-prix | 7ème | 2ème |

Le tableau révèle les failles du modèle français : malgré une compétitivité hors-prix honorable (3ème), elle ne compense pas des prix peu attractifs (8ème), aboutissant à un rapport qualité-prix médiocre (7ème). À l’inverse, l’excellence allemande hors-prix (1er) justifie ses prix élevés et lui assure un excellent rapport qualité-prix (2ème).

La France se retrouve ainsi dans une position stratégiquement précaire, « coincée au milieu » : incapable de rivaliser avec les producteurs à bas coûts sur le prix, ni de prétendre à la prime de qualité de l’ingénierie allemande. Cette position est particulièrement dangereuse dans une économie mondialisée où les marchés se polarisent entre le bas de gamme et le premium, conduisant à des marges réduites et à une perte de parts de marché face à des concurrents des deux extrêmes du spectre.

Cette position précaire se traduit concrètement dans les performances à l’exportation :

| Pays / Zone | Évolution |

|---|---|

| Chine | + 10% |

| Zone euro (moyenne) | – 4 % |

| Allemagne | – 8 % |

| France | – 9 % |

Depuis 2019, la performance à l’exportation de la France s’est considérablement dégradée, chutant de 9% jusqu’en 2023. Cette dégradation n’est pas conjoncturelle mais révèle un problème structurel profond. Une modélisation économétrique de l’INSEE sur la zone euro montre que le choc des prix de l’énergie n’explique qu’environ 20% à 25% de la perte de performance observée (4,3% entre 2020-2023). Les ~75% restants sont attribuables à une baisse de la compétitivité hors-coût, en particulier dans des secteurs clés comme l’automobile et l’électronique, où les concurrents chinois ont réalisé des percées massives.

Comment l’Europe peut-elle inverser la tendance ?

Face à ce constat alarmant, l’Europe n’est pas condamnée au déclin. Plusieurs leviers existent pour redresser la barre, mais ils exigent des choix politiques courageux et une rupture avec les approches actuelles.

Les plans officiels en cours

Face à ces défis, les réponses politiques ne manquent pas. La France a lancé « France 2030 », un plan d’investissement de 54 milliards d’euros ciblant des secteurs stratégiques comme l’hydrogène vert, les semi-conducteurs et la santé pour reconstruire sa souveraineté industrielle. Au niveau de l’UE, le « Clean Industrial Deal » et d’autres stratégies visent à soutenir la fabrication de technologies propres, à sécuriser les matières premières et à simplifier les règles en matière d’aides d’État. La Commission européenne s’est d’ailleurs engagée à réduire de 25% les obligations de reporting pour les entreprises.

Cependant, tant que l’environnement commercial fondamental reste paralysé par des coûts énergétiques élevés, une réglementation excessive et des marchés de capitaux fragmentés, investir des milliards dans des projets subventionnés n’aura qu’un effet limité.

Les réformes nécessaires

Pour véritablement inverser la tendance, l’Europe doit actionner trois leviers fondamentaux.

Une simplification réglementaire radicale

L’UE doit dépasser les objectifs progressifs et lancer un programme de simplification radical. Cela nécessite un changement culturel à Bruxelles, en donnant la priorité à la compétitivité dans chaque nouvelle législation et en abrogeant systématiquement les règles obsolètes ou pesantes, comme le préconisent les rapports de Draghi et Letta.

L’union des marchés de capitaux

Un marché européen des capitaux profond et intégré débloquerait des centaines de milliards d’investissements privés et permettrait aux start-ups de se développer sans avoir à se délocaliser aux États-Unis.

Une politique industrielle offensive

L’Europe doit adopter une politique commerciale et industrielle plus musclée et réaliste. Cela inclut l’utilisation robuste des instruments de défense commerciale contre la surcapacité subventionnée de concurrents comme la Chine, l’utilisation des marchés publics pour favoriser les produits durables et résilients « Made in Europe », et la création d’un « club des matières premières critiques » pour réduire les dépendances stratégiques.